경제금융용어

700선

2018

i

찾아보기❙

그동안 한국은행은 국민들이 경제 및 금융에 대한 이해도를 높이고 경제에 관한

합리적인 의사결정 능력을 키울 수 있도록 현장 경제교육, 온라인 경제교육 및 경제교육

콘텐츠 개발 등 대국민 경제교육을 다양하게 수행해 왔는데 이번에 경제교육 콘텐츠

확충의 일환으로 「경제금융용어 700선」 책자를 발간하게 되었습니다.

기존에도 경제금융 용어가 온라인 콘텐츠 형태로 제공되었으나 일반인이 보기에

지나치게 실무적인 용어들이 다수 포함되어 있는 데다 글로벌 금융위기 이후 나타난

국내외 경제현상 및 통화정책의 변화 등에 수반된 새로운 용어의 반영이 미흡한 편이

었습니다. 또한 인터넷에서 검색되는 경제금융 용어 중 한국은행 관련 내용에 일부

오류가 있거나 설명이 부족하여 한국은행의 주요 정책들을 정확히 이해하는데 혼선이

생길 소지도 있었습니다.

그래서 이러한 문제들을 해소하는 한편 어떻게 하면 국민들이 통화정책 등 한국은

행의 주요 정책들을 쉽게 이해할 수 있을까 하는 고민 속에 「경제금융용어 700선」을

집필하게 되었습니다.

용어는 통화정책, 실물경제, 금융안정, 지급결제 등 한국은행 주요 업무를 이해하는데

필요한 전문 용어 및 최근 경제・금융 흐름을 이해하는데 도움이 되는 시사 경제금융

용어들로 선별하였으며, 용어해설은 개념과 도입 배경, 의미, 적용 사례 등을 담아

이용자들이 쉽게 이해할 수 있도록 기술하고자 노력하였습니다.

아무쪼록 이 책자가 한국은행의 주요 정책과 국내외 경제를 이해하는 데 조금이나마

도움이 되기를 바라며 미흡한 부분은 앞으로 계속 보완해 나갈 계획입니다. 끝으로

「경제금융용어 700선」 집필에 참여해주신 경제교육실 교수님과 실직원, 용어 집필에

좋은 의견을 주신 관련부서 직원들께 감사드립니다.

2018년 1월

경제교육실장

황 성

머 리 말

ii

경제금융용어 700선

ㄱ

가계부실위험지수(HDRI) ・・・・・・・・・・・・・・・・・・・・・・・・・1

가계수지 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・1

가계순저축률 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・2

가계신용통계 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・2

가계처분가능소득 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・3

가교은행 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・3

가동률 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・3

가변예치의무제도 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・4

가산금리 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・5

가상통화 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・5

가상통화공개(ICO) ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・6

간접금융/직접금융 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・6

간접세/직접세 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・7

감독자협의회 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・7

감응도계수 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・7

갑기금(Capital A) ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・8

거시건전성 정책 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・8

거액결제시스템 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・8

거액익스포저 규제 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・9

결제 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・9

결제리스크 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・10

결제부족자금 공동분담제 ・・・・・・・・・・・・・・・・・・・・・10

결제완결성 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・11

겸업주의/전업주의 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・11

경기 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・12

경기동향지수(경기확산지수) ・・・・・・・・・・・・・・・・・13

경기순응성 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・13

경기조절정책/경제안정화정책 ・・・・・・・・・・・・・・13

경기종합지수 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・14

경상수지 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・14

경영실태평가/은행경영실태

등급평가제도 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・15

경영지도비율 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・15

경영평가지표 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・15

경제성장률 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・16

경제심리지수 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・16

경제협력개발기구(OECD) ・・・・・・・・・・・・・・・・・・・・・17

경제활동인구/비경제활동인구/

경제활동참가율 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・17

경제후생지표 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・18

경직적 물가지수 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・19

계절변동조정시계열 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・19

계좌대체 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・20

고객확인절차(KYC) ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・20

고용률 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・20

고용보조지표 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・21

고용유발효과/취업유발효과 ・・・・・・・・・・・・・・・・・・22

고정금리 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・22

고정금리부채권(SB) ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・23

고정분류여신 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・23

고정이하여신비율 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・24

고정자본소모 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・24

경제금융용어 700선

찾아보기

iii

찾아보기❙

고정환율제도/자유변동환율제도 ・・・・・・・・・・25

고통지수 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・25

골디락스경제 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・26

공개시장운영 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・26

공공재 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・27

공급사용표(SUT) ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・27

공급탄력성 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・28

공매도 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・28

관리변동환율제도 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・29

관리통화제도 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・29

교환사채(EB) ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・30

교환성 통화 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・30

구매력평가환율 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・31

구속성예금 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・31

구인배율 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・32

구제금융 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・32

구조적 이익률 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・32

국가경쟁력지수 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・33

국가신용등급 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・33

국가채무 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・34

국고금 실시간 전자이체 ・・・・・・・・・・・・・・・・・・・・・・35

국고대리점 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・35

국고수표 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・36

국고전산망 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・36

국내공급물가지수 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・36

국내신용 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・37

국내총생산(GDP) ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・38

국내총투자율 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・38

국민계정체계(SNA) ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・38

국민대차대조표 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・39

국민부담률 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・39

국민소득 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・40

국민소득 3면 등가의 법칙 ・・・・・・・・・・・・・・・・・・41

국민처분가능소득 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・41

국민총소득(GNI) ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・42

국부펀드 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・42

국외순수취경상이전 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・43

국외순수취요소소득 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・43

국외저축 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・43

국제결제은행(BIS) ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・44

국제금융시장 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・44

국제금융중심지 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・44

국제산업연관표 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・45

국제수지(BOP) ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・45

국제수지표 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・46

국제원유가격 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・46

국제통화기금(IMF) ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・47

국제투자대조표(IIP) ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・47

국제회계기준 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・48

국채 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・48

규모의 경제 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・49

규제 샌드박스 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・49

그램-리치-블라일리법 ・・・・・・・・・・・・・・・・・・・・・・・・・・・50

그린본드 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・50

그림자 금융 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・51

근원인플레이션율 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・51

글래스-스티걸법 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・52

글로벌가치사슬(GVC) ・・・・・・・・・・・・・・・・・・・・・・・・・・・・53

글로벌금융안전망 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・53

금리선물 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・54

금리스왑 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・54

금리자유화 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・55

금리평가이론 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・56

금본위제 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・56

금산분리 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・57

금융 하부구조 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・57

iv

경제금융용어 700선

금융EDI ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・57

금융공황 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・58

금융사이클 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・58

금융시스템 상호연계성 ・・・・・・・・・・・・・・・・・・・・・・・・59

금융안정 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・59

금융안정위원회(FSB) ・・・・・・・・・・・・・・・・・・・・・・・・・・・・60

금융안정지수 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・60

금융연관비율(골드스미스비율) ・・・・・・・・・・・・・60

금융의 증권화 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・61

금융의 탈중개화 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・61

금융의 탈집중화 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・62

금융제도 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・63

금융중개지원대출제도 ・・・・・・・・・・・・・・・・・・・・・・・・・・63

금융지주회사 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・64

금융채 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・64

금융통화위원회 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・65

금전신탁 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・65

기대인플레이션 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・65

기본자본(Tier 1) ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・66

기업・개인간(B2C) 지급결제시스템 ・・・・・・66

기업간(B2B) 지급결제시스템 ・・・・・・・・・・・・・・・67

기업경기실사지수(BSI) ・・・・・・・・・・・・・・・・・・・・・・・・・・67

기업공개 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・68

기업어음(CP) ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・68

기저효과 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・69

기준금리 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・69

기준순환일 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・70

기준환율 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・70

기초가격 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・71

기축통화 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・72

기타기본자본(Additional Tier 1) ・・・・・・・・72

기펜재 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・72

기회비용 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・73

긴급수입제한조치 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・73

긴축정책 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・74

꼬리위험 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・74

ㄴ

낙수효과 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・75

낙인효과 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・75

난외거래 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・76

납부자자동이체 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・76

내국신용장 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・77

내부등급법 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・77

내부자금 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・78

노동생산성/노동생산성지수 ・・・・・・・・・・・・・・・・・・78

노동소득분배율 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・79

녹색GDP ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・79

녹색기후기금(GCF) ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・79

ㄷ

단기금융시장 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・81

단리/복리 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・82

단위노동비용 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・82

단일금리방식/복수금리방식 ・・・・・・・・・・・・・・・・・・83

담보인정비율(LTV) ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・83

당일결제/익일결제/익익일결제 ・・・・・・・・・・・・・84

대기성 여수신제도 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・84

대량지급 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・85

대손충당금적립비율 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・85

대안정기 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・86

대외의존도/수출입의존도/무역의존도 ・・86

대외지급준비자산 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・87

대체비용리스크 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・87

v

찾아보기❙

대체재 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・88

대출금 출자전환 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・88

대출채권 분할매각 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・88

더블딥 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・89

도덕적 해이 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・89

도드-프랭크법 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・90

독점/과점 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・90

동남아시아국가연합(ASEAN) ・・・・・・・・・・・・・・・91

동남아시아국가연합+

한・중・일(ASEAN+3) ・・・・・・・・・・・・・・・・・・・・・・・・・92

동남아중앙은행기구(SEACEN) ・・・・・・・・・・・・・92

동아시아 외환위기 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・93

동아시아・태평양중앙은행기구

(EMEAP) ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・93

동일인 신용공여한도제

(동일인 여신한도제) ・・・・・・・・・・・・・・・・・・・・・・・・・94

동일인/특수관계인 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・94

동태적 대손충당금 제도 ・・・・・・・・・・・・・・・・・・・・・・95

동행종합지수 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・95

듀레이션 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・96

등록발행 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・96

디레버리징 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・97

디스인플레이션 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・97

디커플링/커플링 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・98

디플레이션 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・98

ㄹ

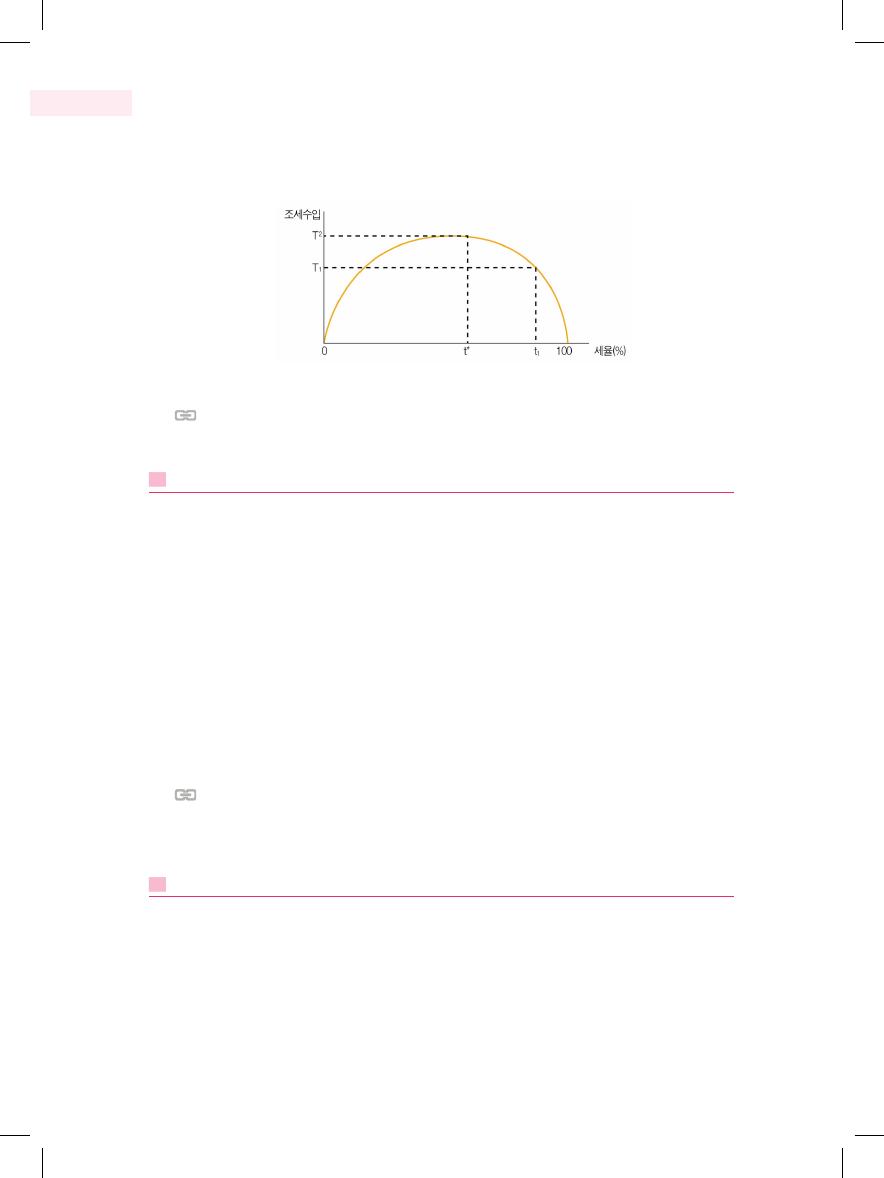

래퍼곡선 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・99

레그테크 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・100

레버리지 효과 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・100

레버리지비율 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・101

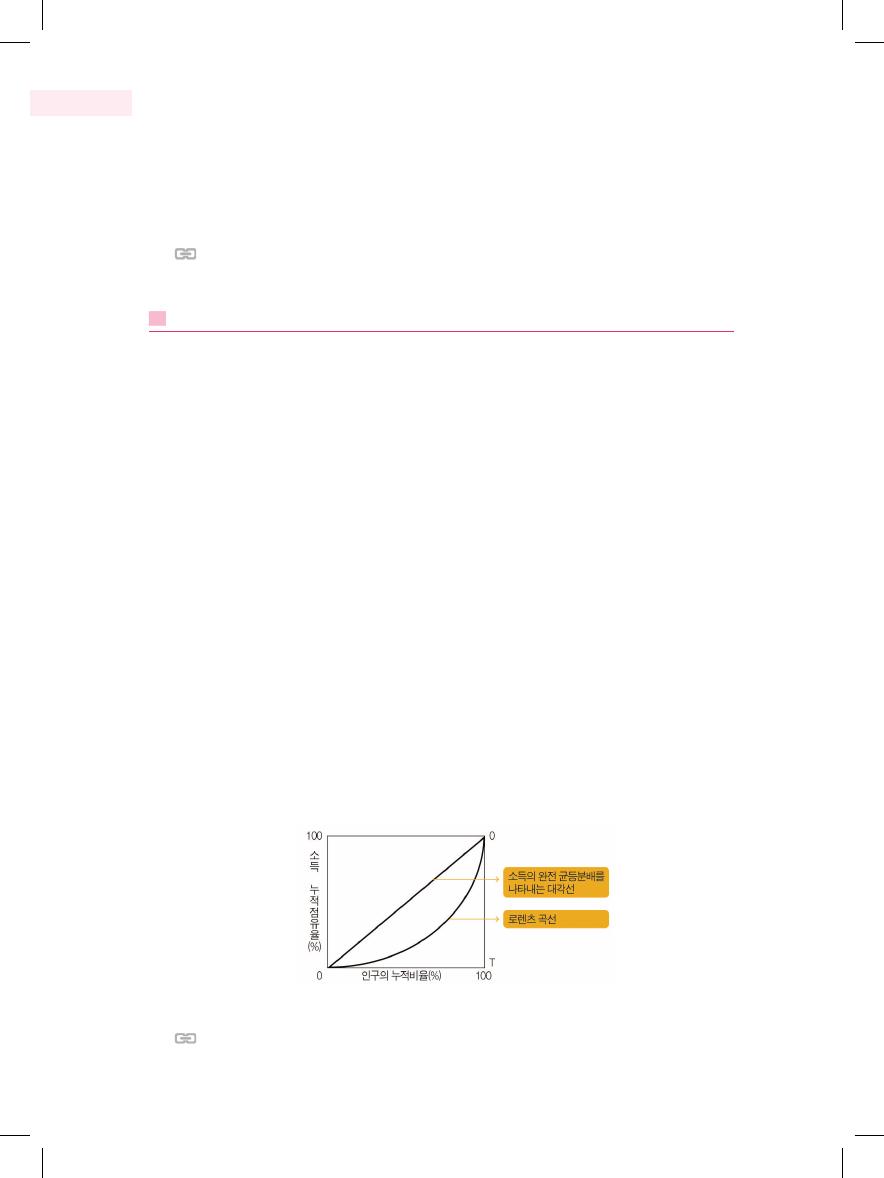

로렌츠곡선 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・102

로보어드바이저 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・103

리디노미네이션 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・103

ㅁ

마샬의 k ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・104

마스트리히트조약 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・105

마이크로 크레디트 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・105

마찰적 실업 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・106

만기수익률 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・106

매매보호 서비스(escrow) ・・・・・・・・・・・・・・・・・・107

매몰비용 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・107

매입외환/환가료 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・108

매출액영업이익률 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・108

머니마켓펀드(MMF) ・・・・・・・・・・・・・・・・・・・・・・・・・・・・109

명목GDP목표제 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・109

명목국내총생산/실질국내총생산 ・・・・・・・・110

명목금리/실질금리 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・110

명목소득/실질소득 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・111

모기지대출 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・111

모바일뱅킹 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・112

모집 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・112

무디스 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・113

무역지수 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・114

물가안정목표제 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・114

물가지수 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・115

뮤추얼펀드 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・115

미달러화 지수 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・116

미달러화페그제도 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・116

미발행화폐 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・117

vi

경제금융용어 700선

ㅂ

바이오인증 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・118

바젤은행감독위원회/

바젤위원회(BCBS) ・・・・・・・・・・・・・・・・・・・・・・・・・・118

발행시장 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・119

발행중지화폐/유통정지화폐 ・・・・・・・・・・・・・・・120

방카슈랑스 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・120

배당할인모형 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・121

밴드웨건효과 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・121

뱅크런 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・122

범위의 경제 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・122

법률리스크 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・122

베블런효과 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・123

변동금리 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・123

변동금리부채권(FRN) ・・・・・・・・・・・・・・・・・・・・・・・・・123

보기화폐(견양화폐) ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・124

보완자본(Tier 2) ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・124

보완재 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・125

보통주자본

(Common Equity Tier 1) ・・・・・・・・・・・・125

보호무역주의 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・125

복수통화바스켓제도 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・126

본원소득 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・127

본원소득수지 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・127

본원통화 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・127

볼커룰 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・128

부가가치 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・128

부가가치기준 무역(TiVA) ・・・・・・・・・・・・・・・・・・・129

부가가치유발계수/부가가치계수 ・・・・・・・・129

부동화/무권화 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・130

부실채권정리기금 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・130

부채담보부증권(CDO) ・・・・・・・・・・・・・・・・・・・・・・・・・130

부채비율 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・131

북미자유무역협정(NAFTA) ・・・・・・・・・・・・・・・・・131

분리결제 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・132

분산원장기술 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・132

분수효과 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・133

불완전경쟁시장 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・133

불태화정책 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・134

브레튼우즈체제 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・134

브렉시트(Brexit) ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・135

브릭스 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・135

블록체인 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・136

블록체인과 탈중앙화 ・・・・・・・・・・・・・・・・・・・・・・・・・・136

비관측경제(NOE) ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・137

비교우위 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・138

비용인상 인플레이션 ・・・・・・・・・・・・・・・・・・・・・・・・・・138

비트코인 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・139

빅데이터 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・139

빅맥지수 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・140

ㅅ

사이버리스크 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・141

사전담보제 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・141

사전적 정책방향 제시

(forward guidance) ・・・・・・・・・・・・・・・・・・・・・・142

4차 산업혁명 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・143

사회보장제도 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・143

사회보험 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・144

산업연관표(I/O Tables) ・・・・・・・・・・・・・・・・・・・・・144

삼불원칙 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・145

상계관세 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・145

상대적 빈곤율 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・146

상시감시제도/상시감시전담데스크 ・・・・ 146

vii

찾아보기❙

상장지수펀드(ETF) ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・147

상품공동기금(CFC) ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・147

상품수지 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・148

생산세 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・148

생산유발효과 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・148

생산자물가지수(PPI) ・・・・・・・・・・・・・・・・・・・・・・・・・・・149

생산자제품재고지수 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・149

생산자제품출하지수/생산자출하지수 ・・ 150

생활물가지수 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・150

서비스수지 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・150

서킷브레이커 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・151

선물거래 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・151

선물환거래 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・152

선불카드/선불전자지급수단 ・・・・・・・・・・・・・・・153

선행종합지수 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・153

성장기여도 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・153

세계경제포럼(다보스포럼) ・・・・・・・・・・・・・・・・・・154

세계무역기구(WTO) ・・・・・・・・・・・・・・・・・・・・・・・・・・・155

세계은행(World Bank) ・・・・・・・・・・・・・・・・・・・・・・155

소득5분위배율 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・156

소득교역조건/소득교역조건지수 ・・・・・・・・156

소득주도성장 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・156

소비의 비가역성 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・157

소비자동향지수(CSI) ・・・・・・・・・・・・・・・・・・・・・・・・・・・157

소비자물가지수(CPI) ・・・・・・・・・・・・・・・・・・・・・・・・・・・158

소비자심리지수 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・158

소액결제시스템 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・159

속물효과(스놉효과) ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・159

수요견인 인플레이션 ・・・・・・・・・・・・・・・・・・・・・・・・・・160

수요탄력성 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・160

수입유발계수 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・161

수입징수관/지출관 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・161

수출경합도지수 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・161

수출보험 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・162

수출입물가지수 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・162

수출입물량지수 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・162

수쿠크 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・163

수확체감의 법칙 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・163

순상품교역조건 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・164

순안정자금조달비율 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・164

순이자마진(NIM) ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・165

순이체한도제 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・165

숨은 그림(은화) ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・165

슈퍼301조 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・166

스마트계약 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・166

스무딩오퍼레이션 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・167

스왑 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・167

스왑레이트 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・168

스태그플레이션 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・169

스탠더드 & 푸어스 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・169

스톡옵션 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・170

스트레스 테스트(위기상황분석) ・・・・・・・・・170

시뇨리지 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・171

시스템 리스크 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・171

시스템적으로 중요한 금융기관 ・・・・・・・・・171

시장리스크 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・172

시장평균환율제도 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・172

신용경색 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・173

신용레버리지 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・173

신용스프레드 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・174

신용연계증권(CLN) ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・175

신용위험(신용리스크) ・・・・・・・・・・・・・・・・・・・・・・・・・175

신용창조 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・175

신용파생상품 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・176

신용평가제도 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・177

신용환산율 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・177

viii

경제금융용어 700선

신・재생에너지 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・178

신주인수권부사채(BW) ・・・・・・・・・・・・・・・・・・・・・・・178

신흥시장국채권지수(EMBI+) ・・・・・・・・・・・・・・179

실망실업자 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・179

실물화폐/명목화폐 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・179

실업률 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・180

실업률갭 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・180

실질임금 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・181

실효환율 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・181

ㅇ

아세안+3 거시경제조사기구(AMRO) 182

아시아개발은행(ADB) ・・・・・・・・・・・・・・・・・・・・・・・・・183

아시아인프라은행(AIIB) ・・・・・・・・・・・・・・・・・・・・・・183

아시아태평양경제협력체(APEC) ・・・・・・・・184

애그플레이션 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・184

양도성예금증서(CD) ・・・・・・・・・・・・・・・・・・・・・・・・・・・・185

양적완화정책 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・186

어음관리계좌(CMA) ・・・・・・・・・・・・・・・・・・・・・・・・・・・・186

어음교환 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・187

업무지속계획 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・187

에너지바우처제도 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・188

엥겔의 법칙 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・188

여신심사 가이드라인 ・・・・・・・・・・・・・・・・・・・・・・・・・・189

여신전문금융회사 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・189

역모기지론 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・190

역선택 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・191

역외금융 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・191

역외펀드 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・191

연방준비제도(FRS)/

연방준비은행(FRB) ・・・・・・・・・・・・・・・・・・・・・・・・・192

연불수출 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・192

연쇄가중법 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・193

연지급수입 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・193

영업잉여 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・193

영향력계수 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・194

예금보험제도 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・194

예대금리차(예대마진) ・・・・・・・・・・・・・・・・・・・・・・・・・194

예대율 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・195

예상손실 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・195

예약자금이체제도 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・196

옵션 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・196

와타나베 부인 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・197

완충자본 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・197

외국환거래법 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・198

외국환업무취급기관/외국환은행 ・・・・・・・・199

외국환평형기금 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・199

외국환포지션 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・200

외국환포지션한도 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・200

외부자금 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・201

외부효과 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・201

외채/대외채권 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・202

외화가득액/외화가득율 ・・・・・・・・・・・・・・・・・・・・・・・202

외화자금시장 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・202

외환건전성부담금제도 ・・・・・・・・・・・・・・・・・・・・・・・・203

외환결제리스크 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・203

외환동시결제(PVP) ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・204

외환보유액 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・204

외환스왑거래 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・205

외환시장 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・205

외환전산망 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・206

요소비용 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・206

요소비용 국민소득 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・207

우발부채(채무) ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・207

우발전환사채(코코본드) ・・・・・・・・・・・・・・・・・・・・・・208

ix

찾아보기❙

운영리스크 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・208

워싱턴 컨센서스 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・209

워크아웃 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・209

원/위안 직거래시장 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・210

원금리스크 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・210

원금이자분리채권(STRIPS) ・・・・・・・・・・・・・・・・210

위험가중자산/위험가중치 ・・・・・・・・・・・・・・・・・・・211

위험기준자기자본비율(RBC비율) ・・・・・・・211

유동비율 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・212

유동성 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・212

유동성 함정 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・213

유동성딜레마 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・213

유동성리스크 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・214

유동성커버리지비율 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・214

유럽부흥개발은행(EBRD) ・・・・・・・・・・・・・・・・・・・214

유럽연합(EU) ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・215

유럽중앙은행(ECB) ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・216

유로달러(Euro Dollar) ・・・・・・・・・・・・・・・・・・・・・・・216

유로마켓(Euro Market) ・・・・・・・・・・・・・・・・・・・・・217

유리보(EURIBOR) ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・217

유통시장 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・218

은선 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・218

은행경영공시제도 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・219

은행인수어음(BA) ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・219

을기금(Capital B) ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・219

의중임금 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・220

이슬람금융 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・220

이자보상배율 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・221

이전소득수지 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・221

이중통화채(dual currency bond) ・・・・221

이표채 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・222

익스포저 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・222

인구고령화 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・223

인적자본 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・224

인터넷뱅킹 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・224

인터넷전문은행 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・225

인플레이션 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・225

일물일가의 법칙 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・225

일반특혜관세 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・226

일중RP제도 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・226

일중당좌대출제도 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・227

입금이체 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・227

ㅈ

자금관리서비스(CMS)공동망 ・・・・・・・・・・・・・・228

자금순환표 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・228

자금조달비용지수(COFIX) ・・・・・・・・・・・・・・・・・・229

자기띠 카드 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・230

자기자본비율 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・230

자동안정화장치 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・230

자발적 실업 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・231

자본거래자유화 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・231

자본생산성 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・232

자본시장통합법 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・232

자본이동자유화규약 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・233

자본적정성 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・233

자본적지출 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・234

자산건전성 분류 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・234

자산유동화 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・234

자연독점 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・235

자연실업률 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・235

자유무역협정(FTA) ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・236

자유재 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・237

작업증명 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・237

잠상 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・237

x

경제금융용어 700선

잠재GDP성장률 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・238

잠재경제활동인구 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・238

장기금융시장(자본시장) ・・・・・・・・・・・・・・・・・・・・・・239

장기침체 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・239

장내시장 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・239

장단기금리차 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・240

장외시장 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・241

재산소득 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・241

재정수지 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・242

재정정책 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・243

재정환율 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・243

저축률/총저축/평균소비성향/

평균저축성향 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・243

적기시정조치제도 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・244

전방연쇄효과 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・245

전산업생산지수 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・245

전자금융 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・246

전자금융공동망 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・246

전자단기사채 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・247

전자상거래 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・247

전자서명 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・248

전자어음 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・248

전자정보교환제도 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・249

전자지급결제대행 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・249

전자화폐 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・250

전자화폐공동망 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・250

전환사채(CB) ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・250

정규직/비정규직 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・251

정보의 비대칭성 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・252

정부당좌예금계정 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・252

정부실패 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・253

정책시차 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・253

정크본드 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・254

제1차 통화조치 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・255

제2차 통화조치 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・255

제로금리정책 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・255

제조업생산능력/가동률지수 ・・・・・・・・・・・・・・・256

제조업평균가동률갭 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・257

조세부담률 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・257

종합금융투자사업자 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・258

죄수의 딜레마 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・258

주가수익비율(PER) ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・259

주가연계증권(ELS) ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・260

주가지수 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・260

주가지수선물거래 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・261

주가지수옵션 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・261

주당순이익(EPS) ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・262

주식시장 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・263

주택저당증권(MBS) ・・・・・・・・・・・・・・・・・・・・・・・・・・・・263

중간소비 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・264

중개무역 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・265

중계무역 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・265

중앙거래당사자 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・265

중앙예탁기관 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・266

중앙은행 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・266

중앙은행 여수신제도 ・・・・・・・・・・・・・・・・・・・・・・・・・・267

증거금 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・267

증권결제리스크 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・268

증권대금동시결제(DVP) ・・・・・・・・・・・・・・・・・・・・・・268

지급 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・269

지급결제 및 시장인프라 위원회

(BIS CPMI) ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・269

지급결제시스템 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・270

지급결제제도 감시 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・270

지급수단 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・271

지급준비자산제도 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・271

xi

찾아보기❙

지급준비제도 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・272

지니계수 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・272

지로(GIRO) ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・273

지방은행공동망 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・273

지수기준년 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・274

지역금융협정 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・274

지적소유권 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・275

지정시점처리제도 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・275

지주회사 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・276

직불카드 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・276

직불카드공동망 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・276

직접투자 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・277

진성어음/융통어음 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・277

집단대출 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・278

집중도 지수(HHI) ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・278

ㅊ

차액결제선물환(NDF) 거래 ・・・・・・・・・・・・・・・・279

차액결제시스템 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・280

차입매수(LBO) ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・280

채권시가평가 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・280

채권시장 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・281

채권시장안정펀드 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・282

채무상환유예(moratorium) ・・・・・・・・・・・・・・・282

청년실업률 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・283

청산 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・283

총고정자본형성 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・283

총부채상환비율(DTI) ・・・・・・・・・・・・・・・・・・・・・・・・・・・284

총부채원리금상환비율(DSR) ・・・・・・・・・・・・・・284

총산출 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・285

총수입스왑(Total Return Swap) ・・・・・ 285

총액결제시스템 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・286

최저임금제 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・286

최종대부자 기능 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・287

최종수요/중간수요 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・287

추가경정예산 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・288

추심 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・288

추정손실 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・288

출구전략 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・289

출금이체 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・289

출자총액제한제도 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・289

치앙마이 이니셔티브(CMI) ・・・・・・・・・・・・・・・・・290

치킨게임 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・290

ㅋ

카르텔 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・291

캐리트레이드 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・291

커버드본드

(이중상환청구권부 채권) ・・・・・・・・・・・・・・・292

컨트리리스크 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・293

코리보 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・293

콜시장 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・294

콜옵션 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・294

크라우드펀딩 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・295

ㅌ

타행환공동망 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・296

탄소배출권 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・296

테이퍼링(tapering) ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・297

테일러 준칙(Taylor's rule) ・・・・・・・・・・・・・・・297

텔레뱅킹(폰뱅킹) ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・298

토빈세(Tobin tax) ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・299

통상임금 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・299

xii

경제금융용어 700선

통합발행제도 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・300

통화스왑 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・300

통화승수 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・301

통화안정계정 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・301

통화안정증권 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・302

통화옵션 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・303

통화유통속도 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・303

통화전쟁 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・304

통화정책 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・304

통화정책 운영체제

(monetary policy regime) ・・・・・・・・・・305

통화정책 커뮤니케이션 ・・・・・・・・・・・・・・・・・・・・・・305

통화정책 파급경로 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・306

통화정책수단 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・307

통화정책체계

(monetary policy framework) ・・・ 307

통화지표 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・308

투입계수 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・309

투자율 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・309

투자은행 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・309

트리핀 딜레마(Triffin's dilemma) ・・・・310

특별인출권(SDR) ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・311

특수목적기구(SPV) ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・311

ㅍ

파레토최적 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・313

파생금융상품 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・313

펀드 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・314

페더럴펀드 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・315

평가절상 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・315

평가절하 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・316

표면금리 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・316

풋옵션 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・317

프로그램매매 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・317

프로젝트 파이낸싱 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・318

피셔효과 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・318

피용자보수 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・319

핀테크 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・319

필립스곡선 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・320

ㅎ

한계비용 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・321

한계소비성향 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・322

한계효용 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・322

한국은행 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・322

한시적 근로자 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・323

한은금융망(BOK-Wire+) ・・・・・・・・・・・・・・・・・・・・323

할당관세제도 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・324

합계출산율 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・324

헤지펀드 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・325

현금자동인출기(CD)공동망 ・・・・・・・・・・・・・・・・・325

현시비교우위지수(RCA) ・・・・・・・・・・・・・・・・・・・・・・326

현지금융 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・326

현지법인 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・326

혼합형결제시스템 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・327

홀로그램 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・327

화폐교환 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・328

화폐발행/화폐발행액 ・・・・・・・・・・・・・・・・・・・・・・・・・・328

화폐의 액면체계 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・329

화폐환수 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・329

환경계정 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・329

환경권 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・330

환리스크 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・330

환리스크헤지 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・331

xiii

찾아보기❙

환매조건부매매/RP/Repo ・・・・・・・・・・・・・・・・・・331

환어음 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・332

환율조작국 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・332

환전영업자(환전상) ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・333

환차손/환차익 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・333

황금낙하산 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・334

회사채 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・334

회수의문 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・335

후방연쇄효과 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・335

후순위금융채 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・335

후행종합지수 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・336

ABC

Beyond GDP ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・337

BIS 자기자본비율 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・338

CAMEL-R시스템/ROCA시스템/

CACREL시스템 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・338

CLS은행 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・339

CMO ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・339

DebtRank ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・340

EC방식 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・340

FTSE 지수 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・341

G2(Group of Two) ・・・・・・・・・・・・・・・・・・・・・・・・・・・341

G20(Group of 20) ・・・・・・・・・・・・・・・・・・・・・・・・・・・・342

G7(Group of Seven) ・・・・・・・・・・・・・・・・・・・・・・・・342

GDP갭 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・343

GDP디플레이터 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・343

Herstatt 리스크 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・344

IC 카드 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・344

IMF 스탠드바이협약 ・・・・・・・・・・・・・・・・・・・・・・・・・・・345

IMF 쿼타 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・345

IMF 포지션 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・346

J커브효과 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・346

KIKO ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・346

LIBOR ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・347

M&A ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・348

MSCI 지수 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・348

N-B SRS ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・348

P2P대출 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・349

PF-ABCP ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・349

SWIFT ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・350

TED 스프레드 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・350

Treasury Bil (T/B) ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・351

VAN사업자 ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・351

VaR(Value at Risk) ・・・・・・・・・・・・・・・・・・・・・・・・・・352

VIX ・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・352

1

ㄱ

ㄱ

가계부실위험지수(HDRI)

가구의 소득 흐름은 물론 금융 및 실물 자산까지 종합적으로 고려하여 가계부채의

부실위험을 평가하는 지표로, 가계의 채무상환능력을 소득 측면에서 평가하는 원리금상

환비율(DSR; Debt Service Ratio)과 자산 측면에서 평가하는 부채/자산비율(DTA; Debt

To Asset Ratio)을 결합하여 산출한 지수이다. 가계부실위험지수는 가구의 DSR과 DTA가

각각 40%, 100%일 때 100의 값을 갖도록 설정되어 있으며, 동 지수가 100을 초과하는

가구를 ‘위험가구’로 분류한다. 위험가구는 소득 및 자산 측면에서 모두 취약한 ‘고위험가구’,

자산 측면에서 취약한 ‘고DTA가구’, 소득 측면에서 취약한 ‘고DSR가구’로 구분할 수 있다.

다만 위험 및 고위험 가구는 가구의 채무상환능력 취약성 정도를 평가하기 위한 것이며

이들 가구가 당장 채무상환 불이행, 즉 임계상황에 직면한 것을 의미하지 않는다.

연관검색어 : 총부채원리금상환비율(DSR)

가계수지

가정에서 일정 기간의 수입(명목소득)과 지출을 비교해서 남았는지 모자랐는지를

표시한 것을 가계수지(household's total income and expenditure)라 한다. 가계수지가

가계수지 ∙

2

경제금융용어 700선

흑자를 냈다면 그 가정은 벌어들인 수입 일부만을 사용했다는 것을 의미하며, 적자를

냈다면 수입 외에 빚을 추가로 얻어 사용한 것이라고 보아야 한다. 우리나라는 통계청에

서 가계의 수입과 지출을 조사하여 국민의 소득수준 및 생활실태를 파악하기 위해

표본으로 선정된 가계에 가계부를 나누어 주고 한 달간의 소득과 지출을 기록하도록

한 다음 이를 토대로 가계수지 통계를 작성하여 발표하고 있다. 가계부의 소득항목에는

근로소득・사업소득・재산소득・이전소득 항목이 있고, 비용항목에는 식료품비・주거비・

수도광열비・보건의료비・교육비 항목이 있다.

연관검색어 : 경상수지, 재정수지

가계순저축률

일반적으로 저축률은 저축액을 처분가능소득으로 나눈 비율을 말한다. 마찬가지로

가계순저축률은 가계부문의 순저축액을 가계순처분가능소득과 정부로부터 받은 사회적

현물이전 금액, 연금기금의 가계순지분 증감조정액을 합계한 금액으로 나눈 비율이다.

여기서 사회적 현물이전(social transfer in kind)이란 정부 등이 가계에 현물이전의

형태로 제공하는 재화 및 서비스로서 무상교육, 보건소의 무상진료 등이 해당된다.

또한 연금기금의 가계순지분 증감조정액을 분모에 더하는 이유는 퇴직연금 등과 같이

가계가 납부한 연금부담금과 연금수취액의 차액을 반영해야 가계부문의 저축액을 정확

히 구할 수 있기 때문이다. 가계순저축률은 가계부문의 저축성향을 가장 잘 나타내주는

지표라고 할 수 있다.

가계순저축률 가계부문순저축가계순처분가능소득 사회적현물이전수취

연금기금의가계순지분증감조정 ×

연관검색어 : 가계처분가능소득, 저축률/총저축/평균소비성향/평균저축성향

가계신용통계

가계신용통계는 가계부문에 대한 신용공급 규모를 나타내는 통계이다. 가계신용은

금융기관뿐 아니라 정부, 판매회사 등 기타기관이 가계에 제공한 대출과 외상구매 관련

3

ㄱ

신용을 모두 포괄하는 것으로 크게 가계대출과 판매신용으로 구분된다. 현재 가계신용통

계는 2002년 말 잔액부터 분기별로 제공되고 있다. 가계신용통계는 우리나라 가계부문의

부채 규모 및 변동 등을 파악하는 데 널리 활용되고 있다.

가계처분가능소득

가계처분가능소득(PDI; Personal Disposable Income)은 가계가 맘대로 소비와 저축

으로 처분할 수 있는 소득을 의미한다. 흔히 국민들의 생활수준을 파악해 볼 수 있는

지표로 1인당 GNI가 널리 쓰이고 있으나 국민총소득에는 가계 뿐 아니라 기업 금융기관

정부가 벌어 들인 소득이 모두 포함되어 있다. 따라서 기업과 금융기관 등이 가계부문

보다 더 많은 소득을 벌어 1인당 국민총소득(GNI)이 높아진 경우에는 가계가 느끼는

체감경기는 전체 경기와 괴리가 있게 된다. 1인당 가계총처분가능소득(PGDI; Personal

Gross Disposable Income)은 가계부문의 총처분가능소득을 연앙인구로 나누어 계산한

지표로 가계의 구매력을 가장 정확히 가늠해 볼 수 있는 소득지표이다.

연관검색어 : 국민총소득(GNI)

가교은행

청산 대상 금융기관의 자산, 부채를 임시로 넘겨받아 예금, 출금 등의 업무를 대행하고

합병, 채권채무관계 조정 등 후속조치를 수행하는 은행을 말한다. 금융기관이 파산한 경우

예금보험제도는 청산, 매각, 자산부채승계, 가교은행을 통한 인수 등의 수단을 통해 부실

금융기관을 처리한다. 이 중 가교은행을 통한 인수방식은 파산은행의 처리에 상당한 시간이

소요될 것으로 예상할 경우 사용되며 새로운 은행을 설립하여 자산, 부채를 포괄승계하도록

하고, 인수 희망자를 물색하는 등의 조치를 취하게 된다. 가교은행을 이용한 처리방식은

금융기관 파산에 따른 충격을 완화하고 시간적인 여유를 확보할 수 있는 것이 장점이다.

임무를 마치면 정리대상 금융기관과 마찬가지로 없어지는 한시적 기관이다.

가동률

생산능력 대비 생산실적의 백분율(생산실적/생산능력×100)로, 생산설비가 어느 정도

가동률 ∙

4

경제금융용어 700선

이용되는지를 나타내는 경제지표이다. 여기서 생산능력이란 사업체가 정상적인 설비,

인력, 조업시간 등 조업환경 하에서 생산할 때 최대 생산 가능량(적정생산능력)을 의미한

다. 생산설비의 가동상황인 가동률은 경기의 단면을 보여주는 좋은 지표가 될 수 있는데

이는 기업들이 앞으로의 경기 예상에 따라 가동률을 높이거나 낮추는 방법으로 생산량을

조절하기 때문이다. 다만 가동률이 높다고 무조건 좋은 것은 아닌데, 이는 경기가 침체된

상황에서 높은 가동률은 앞으로 경기가 회복될 것이라는 희망적인 신호로 인식되지만

경기가 활황세인 상황에서 지나치게 높은 가동률은 오히려 인플레이션 우려를 크게

하기 때문이다. 우리나라의 경우 제조업 생산능력 및 가동률지수는 매월 통계청이 산출・

발표하고 있는데, 이들 지수는 공급능력과 설비가동의 절대수준을 나타내는 것이 아니라

기준년도의 생산능력과 가동률을 100으로 하였을 때 비교시의 공급능력과 가동상태가

어느 수준인가를 나타낸다. 제조업 평균가동률은 제조업체의 생산설비 이용도를 보여주

는 지표로서 기준연도의 제조업 평균가동률에 비교시점의 가동률지수(계절조정)를 곱하

여 산출한다.

연관검색어 : 제조업평균가동률갭

가변예치의무제도

국경간 자본유출입은 기업의 자금조달 비용을 낮추어 투자를 활성화하는 긍정적인

측면도 있지만, 단기간에 대규모로 이루어질 경우 환율 또는 증권가격의 급등락을 불러와

경제 안정을 해칠 수도 있다. 이러한 부작용을 완화하기 위한 제도의 하나가 가변예치의

무제도이다. 동 제도는 외국으로부터 유입된 자금에 대해 일정 비율의 예치의무를 부과

함으로써 국경간 자본 유출입의 규모와 속도를 조절하는 수단이다. 우리나라는 외국환거

래법에서 국제수지 및 국제금융 상 심각한 어려움에 처하는 경우와 통화정책・환율정책

및 기타 거시경제정책에 심각한 지장을 초래하는 경우에는 기획재정부장관이 해당 자본

거래와 관련하여 취득하는 지급수단의 일부를 한국은행・외국환평형기금 또는 금융회사

등에 예치하도록 하는 의무를 부과할 수 있다고 규정하고 있다. 다만, 이러한 조치는

특별한 사유가 없는 한 6개월 범위 내에서만 행할 수 있고 그 조치사유가 소멸된 경우에는

즉시 해제하여야 하며 외국인직접투자에 대해서는 적용되지 않는다.

연관검색어 : 외국환평형기금

5

ㄱ

가산금리

기준금리에 신용도 등의 차이에 따라 달리 덧붙이는 금리를 가산금리(또는 스프레드,

spread)라고 한다. 예를 들어 은행이 대출금리를 결정할 때 고객의 신용위험에 따라

조달금리에 추가하는 금리를 말한다. 한편 만기가 길어지면 추가로 가산되는 금리를

기간 가산금리(텀스프레드, term spread)라고 하는데 이것도 일종의 스프레드이다. 통상

신용도가 높으면 가산금리가 낮고, 신용도가 낮으면 가산금리 즉 스프레드는 커진다.

한편 채권시장에서는 비교대상이 되는 금융상품의 기준금리에 대비한 차이를 스프레드

라고 한다. 보통 해외에서 채권을 발행할 때 동일한 만기의 미국 국채(Treasury Bond)나

리보(LIBOR, 런던은행간금리)가 기준금리가 되고 여기에 신용도 등에 따라 가산금리가

붙어서 발행되는게 보통이다. 실제로 우리나라는 지난 1997년 외환위기 당시에 해외에서

기채할 때 높은 가산금리를 지불한 경험이 있다. 기준금리와의 차이를 나타내는 가산금

리 또는 스프레드는 보통 베이시스 포인트(bp, basis point)로 나타내는데 예를 들면

0.5%의 금리격차를 50bp로 표기하고 1%는 100bp로 표시된다.

연관검색어 : LIBOR, 신용스프레드

가상통화

가상통화(virtual currency)는 중앙은행이나 금융기관이 아닌 민간에서 블록체인을 기반

기술로 하여 발행・유통되는 ‘가치의 전자적 표시’(digital representation of value)로서 비트

코인이 가장 대표적인 가상통화이다. 비트코인 등장 이전에는 특별한 법적 근거 없이 민간

기업이 발행하고 인터넷공간에서 사용되는 사이버머니(게임머니 등)나 온・오프라인에서

사용되고 있는 각종 포인트를 가상통화로 통칭하였다. 그러나 2009년 비트코인이 등장하면

서 가상통화의 개념이 변화되고 있다. 비트코인은 블록체인기술을 기반으로 하여 중앙운영

기관 없이 P2P(peer-to-peer) 거래가 가능한 분산형 시스템을 통해 발행・유통된다는 점에서

발행기관이 중앙에서 발행・유통을 통제하는 기존의 사이버머니나 멤버십 포인트 등과 기반

이 완전히 상이하기 때문이다. 현재 비트코인 거래가 크게 늘어나고 가격도 급등한 가운데

비트코인 이외에 많은 신종코인(Alt-coin)도 출현하면서 이들 가상통화를 구분할 필요성이

발생하였다. 이에 따라 최근 IMF 등 국제기구에서는 비트코인류의 가상통화를 ‘암호통

화’(cryptocurrency)로 부르면서 종래의 가상통화의 하위 개념으로 분류하고 있는 추세이다.

연관검색어 : 블록체인, 비트코인

가상통화 ∙

6

경제금융용어 700선

가상통화공개(ICO)

가상통화(ICO; Initial Coin Offering) 공개는 주로 혁신적인 신생기업(startup)이 암호

화화폐(cryptocurrency) 또는 디지털 토큰(digital token, 일종의 투자증명)을 이용하여

자금을 조달할 수 있는 크라우드펀딩(crowd funding)의 한 방식이다. 가상통화공개

(ICO)에서 새로 발행된 암호화화폐는 법화(legal tender) 또는 비트코인 등 기존의 가상

통화와 교환되어 투자자에게 팔린다. 이 용어는 거래소에 상장하려는 기업이 투자자에게

자기 주식을 처음 공개적으로 매도하는 기업공개(IPO; Initial Public Offering)에서 연유

되었다고 볼 수 있다. 기업공개(IPO)에 참여한 투자자는 해당 기업의 소유권과 관련하여

주식을 획득한다. 반면 가상통화공개(ICO)에 참여한 투자자는 해당 신생기업의 코인

(coins) 또는 토큰을 얻는데, 이는 해당 기업이 제안한 프로젝트가 나중에 성공했을

경우 평가될 수 있는 가치(value)로 볼 수 있다. ICO는 주로 블록체인플랫폼인 이더리움

(Etherium)에서 이뤄지고 있다. 우리나라의 경우 현재 금지하고 있으며 앞으로 ICO에

대한 논의를 거쳐 유사수신행위 또는 증권관련 법률로 규제할 것으로 보인다.

연관검색어 : 가상통화, 블록체인, 비트코인, 빅데이터, 크라우드펀딩, 핀테크

간접금융/직접금융

경제에는 자금 잉여주체와 자금 부족주체가 존재하게 되는데 이들 사이에 은행이나

저축은행 신용협동기구 등 금융기관이 개입하여 자금을 중개하는 방식을 간접금융

(indirect financing)이라고 한다. 즉 금융기관이 일반 대중으로부터 예금을 받아 이를

자신의 명의로 기업 등 다른 경제주체에게 대출해 주는 방식이다. 한편 주식, 채권

발행의 경우와 같이 자금수요자가 금융기관을 통하지 않고 금융시장에서 직접 필요자금

을 조달하는 방식을 직접금융(direct financing)이라고 한다. 간접금융에서는 은행이

중추적인 기능을 하고, 직접금융에서는 주식과 채권이 거래되는 자본시장이 중요한

역할을 수행한다. 직접금융과 간접금융은 상호 경쟁적일 뿐만 아니라 보완적이기도

하므로 두 금융방식이 균형적으로 발전될 필요가 있다. 직접금융과 간접금융의 상대적

비중이 어느 정도이어야 이상적인지는 해당 국가의 경제발전단계나 경제구조에 따라

달라질 수밖에 없다. 예를 들면 중소기업의 비중이 높은 국가일수록 정보의 비대칭성

문제를 완화하기 위해 간접금융이 더 중요하고, 혁신산업에 의해 주도되는 경제일수록

7

ㄱ

동 산업 지원에 유리한 직접금융의 역할이 더 중요할 것이다. 일반적으로 금융시장이

발달함에 따라 직접금융 비중이 높아진다.

연관검색어 : 금융제도, 장기금융시장(자본시장)

간접세/직접세

조세는 납세의무자와 실제로 세금을 부담하게 되는 조세부담자가 일치하는지 여부에

따라 간접세(indirect tax)와 직접세(direct tax)로 구분된다. 납세의무자와 조세부담자가

일치하여 조세부담이 전가(轉嫁)되지 않는 조세를 직접세라고 하며, 대표적인 예로는

소득세, 법인세, 상속세, 증여세, 종합부동산세 등이 있다. 이와 달리 납세의무자와 조세부

담자가 일치하지 않고 조세의 부담이 타인에게 전가되는 세금을 간접세라고 하며, 대표적

인 예로는 부가가치세, 개별소비세, 주세, 인지세, 증권거래세 등이 있다. 간접세는 조세에

대한 저항이 적고 징수가 간편하여 조세수입의 확보가 용이하다는 장점이 있다. 반면,

개인의 사정을 고려할 수 없으므로 누진세율(累進稅率)을 적용하지 못하고 비례세율이

적용됨으로써 소득이 적은 자에게 상대적으로 높은 조세부담률이 적용되는 역진성(逆進

性)을 띠게 되어 공평부담의 원칙에 어긋난다는 단점이 있다. 한편, 국민계정체계에서는

조세의 실질적인 부담주체를 결정하기가 쉽지 않은 점 등을 감안하여 간접세와 직접세

대신 생산 및 수입세, 소득 및 부 등에 대한 경상세, 자본세란 용어를 사용하고 있다.

감독자협의회

다국적 금융기관들에 대한 효과적인 규제・감독을 위하여 다국적 금융기관의 본점이

소재한 국가(home country)의 감독 당국과 동 기관의 지점 또는 자회사가 소재한 진출국

(host country)의 감독 당국들로 구성된 정보공유 및 감독협력 협의체를 의미한다. 금융

기관의 영업활동이 전 세계적으로 이루어지고 있는데 반해 규제・감독이 금융기관의

국적 또는 지역기반을 중심으로 이루어지고 있는 한계를 극복하기 위하여 설립되었다.

감응도계수

전방연쇄효과 참조

감응도계수 ∙

8

경제금융용어 700선

갑기금(Capital A)

외국은행 국내지점의 대차대조표상 자본금계정으로 ① 외국은행 국내지점의 설치

및 영업행위를 위하여 본점이 한국은행 등에 외화자금을 매각하여 해당 지점에 공급한

원화 자금 ② 해당 외국은행 국내지점의 적립금에서 전입하는 자금 ③ 외국은행 국내지점

을 추가로 설치하기 위하여 이미 국내에 설치된 외국은행 국내지점의 이월이익잉여금에

서 전입하는 자금 등이 이에 해당한다. 갑기금은 금융위원회로부터 인정받은 금액에

한하여 지점별로 관리하되 각 외은지점의 갑기금은 30억원 이상이어야 한다.(「은행법

시행령」 제26조, 「은행업 감독규정」 제11조)

연관검색어 : 을기금(Capital B)

거시건전성 정책

개별 금융회사의 부실 방지를 목적으로 하는 미시건전성정책(microprudential policy)

과 달리 경제전체의 금융안정을 위해 시스템 리스크(systemic risk)를 억제하는 정책을

의미한다. 구체적으로 거시건전성정책(macroprudential policy)의 목표는 시스템 리스

크에 대한 선제적 대응, 과도한 금융불균형 축적 억제, 급격한 되돌림 현상(unwinding)

완화, 금융시스템의 복원력(resilience) 강화, 금융연계성 제어 등을 통해 금융위기의

발생가능성과 실물경제에 미치는 부정적인 영향(spillover effects)을 최소화하는 데 있

다. 거시건전성정책은 통화정책과 재정정책 등 여러 다른 정책과 긴밀히 관련되어 있으

므로, 거시건전성정책의 수립과 집행에는 여러 정책당국 간 정보 공유와 협력 및 조정이

긴요하다.

거액결제시스템

거액의 자금이체가 참가기관 간에 자기계산으로 또는 고객을 대신하여 이루어지는

자금이체시스템을 말한다. 거액결제시스템(large-value funds payment system)은 실제

로 결제되는 지급지시에 최소금액이 설정된 것은 아니나 일반적으로 금융시장에서 이루

어진 금융기관간 콜거래, 증권 또는 외환매매 등 거액거래에 따른 대금결제를 다루기

때문에 건당 결제금액이 매우 크다. 또한 한 나라의 금융기관간 거래자금 대부분을

9

ㄱ

결제하는 중요시스템으로서 결제시점 관리와 결제리스크 감축의 필요성이 높아 주요국의

거액결제시스템은 대부분 신용리스크를 제거할 수 있는 실시간총액결제방식을 채택하고

있으며 운영도 중앙은행이 직접 맡는 경우가 많다. 우리나라의 한은금융망(BOK-Wire+),

미국 연준의 Fedwire, 유럽중앙은행(ECB)의 TARGET2 등이 여기에 해당된다.

연관검색어 : 소액결제시스템, 지급결제시스템, 총액결제시스템

거액익스포저 규제

은행의 특정 차주 등에 대한 신용공여가 과대한 경우 해당 거래상대방의 채무불이행

등의 발생시 해당 은행의 자본건전성을 심하게 훼손할 가능성(편중리스크)이 있다.

바젤Ⅱ에서는 이러한 편중리스크를 직접 규율하지 않고 각국 감독당국이 편중리스크를

점검・관리하도록 하였다. 우리나라는 은행법상 동일인・동일차주 신용공여 한도 제도를

통해 편중리스크를 관리하고 있다. 한편 금융위기 이후 금융기관간 상호연계성에 의한

시스템적 리스크를 억제하고 편중리스크의 근본적인 관리 필요성이 대두됨에 따라 바젤

위원회(BCBS)는 거액익스포저 규제를 도입하였다. 동 규제는 거액익스포저를 특정 차주

(개인・법인을 모두 포함하며 우리나라 은행법상 동일인에 해당, single counterparty)

또는 이와 경제적으로 연계되어 있어 신용리스크를 공유하는 자(은행법상 동일차주에

해당, group of connected counterparties)에 대한 신용 익스포저가 은행 기본자본의

10%를 초과하는 경우로 정의하고 거액익스포저 현황을 감독당국에 보고하도록 하는

한편, 거액익스포저가 기본자본의 25%를 초과하지 못하도록 하고 있다. 특히 상호연계성

으로 인한 시스템적 리스크를 억제하기 위해 글로벌 시스템적 중요 은행간 익스포저에

대해서는 한층 강화된 15% 한도를 적용하도록 하고 있다. 동 규제는 2019년부터 시행될

예정이다.

연관검색어 : 동일인 신용공여한도제(동일인 여신한도제)

결제

결제(settlement)는 개인이나 기업 등 경제주체가 자금거래 또는 금융자산 거래를

한 후 청산과정을 통해 최종 확정된 금액 또는 증권을 이전하여 법적인 채권・채무를

종결시키는 과정이다. 자금결제에서는 자금이체시스템을 통하여 결제은행에 개설된

결제 ∙

10

경제금융용어 700선

예금계좌간 자금이체 방식으로 지급은행에서 수취은행으로 자금이 이동되는 것을 가리

키며, 증권결제나 외환결제와 같이 금융자산과 자금 또는 이종통화간 교환이 함께 일어나

는 가치교환형(exchange-of-value) 결제에서는 두 개의 결제시스템에서 자금과 금융자

산의 이전이 이루어지거나 통화별로 자금 이전이 이루어진다.

연관검색어 : 지급, 청산

결제리스크

결제리스크는 예기치 못한 사정으로 인하여 결제가 예정대로 이루어지지 않을 가능성

또는 그로 인하여 야기되는 손실발생 가능성으로 정의할 수 있다. 이러한 결제리스크는

발생가능성이 낮더라도 실제 발생할 경우 큰 손실을 초래할 수 있다는 특성을 갖고

있다. 지급결제 규모가 지속적으로 늘어나는 가운데 정보통신기술의 발달 등 지급결제

환경 변화와 글로벌 금융위기의 영향 등으로 결제리스크에 대한 관심이 높아지고 있다.

특히 인터넷과 모바일을 이용한 다양한 지급서비스의 제공은 지급결제제도의 효율성을

제고시키고 있으나 다른 한편으로는 결제리스크의 증가에도 영향을 미치고 있다. 결제리

스크는 거래시점과 청산・결제시점간의 차이, 청산・결제방식, 금융시장인프라 참가기관

의 재무건전성 등 여러 요인에 의해 발생할 수 있다. 결제리스크의 종류에는 신용리스크

(credit risk), 유동성리스크(liquidity risk), 운영리스크(operational risk), 법률리스크

(legal risk), 시스템리스크(systemic risk) 등이 있다.

연관검색어 : 지급결제시스템, 지급결제제도 감시

결제부족자금 공동분담제

결제부족자금 공동분담제(loss-sharing)는 참가기관의 결제불이행에 따른 미결제채무

를 여타 참가기관들이 공동분담함으로써 결제의 종료성을 확보하는 방안이다. 이는 특정기

관의 결제불이행이 연쇄적으로 여타 기관의 결제불이행을 유발함으로써 발생할 수 있는

전체 지급결제시스템의 붕괴와 금융혼란을 방지하기 위한 것이다. 미결제채무의 분담기준

으로는 참가기관의 규모, 시스템 이용실적, 참가기관의 신용한도액 등을 사용한다. 일반적

으로 신용한도와 동시에 운용될 때는 각 참가기관이 결제불이행기관에 제공한 신용한도를

손실분담기준으로 사용하게 되며 이 경우 각 참가기관은 보다 신중하게 상대신용한도를

11

ㄱ

설정하게 되는 등 참가기관들에 대하여 리스크 감축을 위한 동기를 부여하는 효과를

기대할 수 있다. 결제부족자금 공동분담은 결제불이행 기관의 사전담보로 결제이행재원을

조달하는 채무불이행자 부담(defaulter pays)과 달리 생존기관(결제이행기관)이 결제이행

재원을 분담한다는 점에서 생존자 분담(survivors pay) 방식이라고도 한다.

연관검색어 : 결제리스크, 차액결제시스템

결제완결성

지급결제시스템을 통해 이루어진 참가기관의 지급, 청산, 결제가 어떠한 상황이나

법률에 의해서도 취소되거나 무효화되지 않고 해당 지급결제시스템의 운영 규칙에 따라

무조건적으로 이루어지는 것을 의미한다. 결제완결성(settlement finality)이 보장되지

않을 경우 지급결제시스템을 통해 완료된 금융기관의 지급, 청산, 결제 행위가 사후적으

로 무효화될 수 있어 금융시스템에 큰 혼란을 초래할 수 있다. 「지급결제 및 시장인프라

위원회」(CPMI)와 「국제증권감독기구」(IOSCO)가 제정한 국제기준인 「금융시장인프라

에 관한 원칙」(PFMI)에서도 결제완결성 원칙이 규정되어 있어 각국 정책당국이 준수하

도록 하고 있다. 우리나라는 2006년 4월 시행된 「채무자회생 및 파산에 관한 법률」에서

지급결제시스템에 대한 결제완결성 보장 제도가 도입되었다. 동 법에 따라 한국은행

총재는 금융위원회 위원장과 협의하여 결제완결성이 보장되는 지급결제시스템을 지정

할 수 있으며, 지정된 지급결제시스템을 통해 이루어진 지급, 청산, 결제 등은 참가기관의

파산 등의 사유로 취소할 수 없도록 하고 있다.

겸업주의/전업주의

하나의 금융회사가 제공할 수 있는 금융서비스의 종류를 어떻게 정하느냐에 따라

겸업주의(universal banking)와 전업주의(specialized banking)로 구분된다. 겸업주의는

한 금융회사가 은행・증권・보험 등 여러 금융서비스를 취급할 수 있는 반면 전업주의는

은행・증권사・보험사 등이 각각 해당하는 고유의 서비스만을 제공하는 방식이다. 현재

세계적으로 겸업주의가 대세를 이루고 있으나 국가별로는 법적 형태면에서 차이가 있다.

독일, 네덜란드, 스위스 등 대부분의 유럽국가는 은행산업과 증권산업 간에 아무런 장벽을

두지 않고 하나의 은행이라는 법적 조직체 안에서 은행, 증권, 보험 등의 모든 서비스를

겸업주의/전업주의 ∙

12

경제금융용어 700선

제공하는 내부겸업 시스템을 근간으로 한다. 반면에 영국 및 영연방국가, 현재의 미국에서

는 은행이 자회사를 통해 증권이나 보험업무를 수행하는 외부겸업 시스템을 택하고

있다. 전업주의는 종전의 일본 및 미국의 경우처럼 은행산업과 여타 금융서비스 산업의

법적인 분리를 특징으로 한다. 우리나라는 과거에 전업주의를 채택하였으나 1980년대

이후 내부겸업을 확대하여 왔으며 2000년 「금융지주회사법」 제정으로 미국, 일본 등과

같은 외부겸업 시스템을 도입하였다. 한편 국외에서는 2008년 글로벌 금융위기의 원인

중 하나로 금융회사의 과도한 금융겸업 확대가 지목되면서 이를 우려하는 목소리가

커지고 있다. 그 결과 미국은 은행부문의 헤지펀드 및 사모펀드 운영을 제한하는 볼커룰

(Volcker Rule)을 도입하였으며, 영국은 예금・대출 위주의 소매은행으로부터 리스크가

높은 증권투자업무를 분리하는 ‘소매은행업 격리제도(ring-fenced bank)’를 마련하였다.

연관검색어 : 볼커룰

경기

경기(business conditions)라는 단어는 일상생활에서 경제적인 형편을 뜻하는 말로

자주 사용된다. 기업들은 매출이 늘고 채산성이 좋아지면 경기가 좋다고 인식할 것이고,

가계는 임금이 인상되거나 주식, 부동산 등의 자산가격이 올라 살림이 좋아지면 경기가

좋아졌다고 느낄 것이다. 범위를 넓혀 국민경제 전체를 대상으로 볼 때, 경기가 좋다는

것은 생산, 소비, 투자 등의 경제활동이 평균 수준 이상으로 활발한 경우를 의미한다.

장기적 관점에서 경기는 항상 일정한 수준을 유지하는 것이 아니라 생산・물가・고용이

상승하는 시기와 하락하는 시기가 주기적으로 순환을 반복하는 경제활동의 상황을 의미

한다. 경기는 호황기→후퇴기→불황기→회복기→호황기가 반복되면서 끊임없이 변동하

며, 이렇게 경기의 일정한 움직임이 되풀이 되는 것을 경기의 순환(business cycle)이라고

한다. 이러한 경기의 순환과정은 확장국면과 수축국면이 교대로 되풀이 되는 반복성,

여러 측면의 경제활동을 포괄하는 다양성, 확장 및 수축 양상이 시차를 두고 경제 각

부문에 전달되는 파급성, 그리고 일정한 방향으로 계속 확대해 나가는 지속성 등의

특징을 갖는다. 경기를 판단하는 방법으로는 생산, 투자, 고용, 수출 등 경제 각 부문의

여러 경제지표의 움직임을 분석하는 방법, 종합경기지표로 판단하는 방법, 기업가나

소비자들의 경기판단 및 전망 설문조사 결과에 의한 방법 등이 있다.

연관검색어 : 경기종합지수, 경기동향지수(경기확산지수), 동행종합지수

13

ㄱ

경기동향지수(경기확산지수)

경기동향지수는 경기종합지수와는 달리 경기변동의 진폭이나 속도는 측정하지 않고

변화방향만을 파악하는 것으로서 경기의 국면 및 전환점을 식별하기 위한 지표로서

경기확산지수(diffusion index)라고도 한다. 경기동향지수는 경기변동이 경제의 특정부

문으로부터 전체 경제로 확산, 파급되는 과정을 경제부문을 대표하는 각 지표들을 통하여

파악하기 위한 지표이다. 이때 경제지표 간의 연관관계는 고려하지 않고 변동 방향만을

종합하여 지수로 만든다. 경기종합지수와 같이 선행・동행・후행지수로 작성되며, 계절변

동과 불규칙 요인이 제거된 전체 계열 중에서 전월에 비해 증가한 지표수가 차지하는

비중으로 나타낸다. 예컨대 10개의 대표 계열 중 7개의 지표가 증가하는 방향으로 움직였

다면 경기확산지수는 70%로 나타난다. 만약 경기동향지수가 기준선인 50일보다 크면

경기는 확장국면에, 50보다 작으면 수축국면에 있는 것으로 판단한다.

연관검색어 : 경기종합지수

경기순응성

경기순응성이란 통상 경제주체의 위험인식 및 행위, 금융의 제도 및 규제 등의 효과가

경기변동의 움직임과 같은 방향으로 움직이는 것을 의미한다. 예를 들어 은행대출의

경우 호경기에는 미래에 대한 낙관적 기대 등으로 여신심사기준도 완화되어 더 크게

증가하여 경기확장에 기여한다. 반면 불경기에는 심사기준이 강화되어 대출이 큰 폭으로

감소하여 불황을 더욱 부추기게 된다. 이러한 은행대출의 경기순응적 대출행태는 신용팽

창 또는 위축을 가속시킴으로써 경기변동의 진폭을 더욱 크게 한다. 따라서 정책당국은

정책을 마련할 경우 경기순응성을 완화할 수 있는 경기대응적 정책수단을 개발하기

위해 노력하고 있다.

연관검색어 : 거시건전성 정책

경기조절정책/경제안정화정책

경기조절정책(business adjustment policy) 또는 경제안정화정책(stabilization policy)

은 경기가 지나친 확장 또는 수축 현상을 보일 경우 이를 정상수준으로 되돌리기 위해

경기조절정책/경제안정화정책 ∙

14

경제금융용어 700선

정책당국이 취하는 제반 조치를 말한다. 이는 정책당국이 경제 전체의 총수요 수준을

변동시킴으로써 경기 수위를 조절하는 데 초점을 맞추고 있다. 실제 운영에 있어서는

정부지출과 세율을 조정하는 재정정책이 이용되거나 통화량과 금리 수준을 조절하는

통화정책이 활용된다. 즉 경기가 정상수준을 큰 폭 밑도는 불황에 직면하게 될 경우

정부는 재정지출을 늘리거나 조세를 줄이는 재정정책 수단을 동원한다. 한편 중앙은행은

통화량을 늘리거나 금리를 내리는 정책수단을 활용한다. 이와는 반대로 경기가 지나치게

과열될 경우 정책당국은 재정측면에서는 정부지출을 줄이거나 조세를 늘리고, 통화측면

에서는 통화량을 줄이거나 금리를 올리는 조치를 취한다.

연관검색어 : 재정정책, 통화정책

경기종합지수

산업생산지수, 소매판매액지수 등 개별 경제지표들은 경제활동의 한 측면만을 반영하

고 있어 나라 경제의 전반적인 상황을 종합적으로 파악하기 어렵다. 이에 따라 개별

경제지표들을 가공・합성하여 경기종합지수(CI; Composite Index)를 작성하여 활용하고

있다. 경기종합지수는 각 부문별로 경기를 잘 나타내는 경제지표들을 선정한 다음 계절

및 불규칙 요인의 제거, 진폭의 표준화 등의 가공 과정을 거친 후 합산하여 하나의

지수로 만든 것이다. 경기종합지수는 지수의 변동 방향으로 경기변동의 방향을 가늠할

수 있고, 지수의 변동 폭으로 경기변동의 크기를 알 수 있기 때문에 경기흐름을 종합적으

로 판단하는데 매우 유용하다. 한편, 경기종합지수는 경기에 대한 선・후행 관계에 따라

선행종합지수, 동행종합지수, 후행종합지수로 구분한다. 선행종합지수는 비교적 가까운

장래의 경기 동향을 예측하는 데 활용되며, 동행종합지수는 현재의 경기상태를 판단하는

데 이용되고, 후행종합지수는 경기변동을 사후에 확인하는 데 활용된다.

연관검색어 : 경기동향지수(경기확산지수)

경상수지

경상수지는 재화나 서비스를 외국과 사고파는 거래 즉 경상거래의 결과로 나타나는

수지를 말한다. 경상수지는 상품수지, 서비스수지, 본원소득수지 및 이전소득수지로

구성된다. 그런데 이 항목들은 금융계정 구성항목과 비교하면 상대적으로 안정적인

15

ㄱ

성격을 지닌 거래들로 이루어져 있기 때문에 경제발전 및 정책변화의 효과를 측정하거나

전망하는 데 널리 이용된다.

연관검색어 : 상품수지, 서비스수지, 본원소득수지, 이전소득수지

경영실태평가/은행경영실태등급평가제도

임점 검사 시 금융기관의 경영실태 전반을 점검・평가하는 제도이다. 경영상태를 부문

별로 일정한 방식에 의거 등급 평가하고 이를 다시 종합적으로 평가함으로써 금융기관

경영상의 취약부문을 식별하여 적절한 시정방안을 제시함과 아울러 등급평가 결과에

따라 감독・검사 업무를 차등화함으로써 금융기관의 책임경영체제를 확립하고자 하는데

그 주된 목적이 있다. 평가방식으로는 CAMEL-R, ROCA 및 CACREL 시스템이 있는바,

은행 본점 및 현지법인에 대해서는 CAMEL-R 시스템, 외은지점 및 국내은행 국외지점에

대해서는 ROCA 시스템, 특수은행에 대해서는 CACREL 시스템으로 평가한다. CAMEL-R

방식은 경영평가부문을 자본 적정성(C), 자산 건전성(A), 경영관리의 적정성(M), 수익성

(E), 유동성(L), 리스크 관리(R) 등 6개 부문으로, ROCA방식은 리스크관리(R), 경영관리

및 내부통제(O), 법규준수(C), 자산 건전성(A) 등 4개 부문으로 구분・평가한다. 특수은행

에 대한 경영실태평가는 일반은행의 경영관리의 적정성(M)과 리스크 관리(R)를 법규준

수(C)와 위험관리(R)로 대체하여 CACREL방식으로 평가한다.

연관검색어 : CAMEL-R시스템/ROCA시스템/CACREL시스템

경영지도비율

금융위원회는 「은행법」 제45조, 「은행업 감독규정」 제26조 및 「동 시행세칙」 제17조

에 의거 금융기관 경영의 건전성 확보를 통한 신용 질서유지 및 예금자보호를 목적으로

BIS자기자본비율, 원화유동성비율 등의 경영지도비율을 정하여 운용하고 있다. 동 지도

비율을 충족하지 못하는 은행에 대하여는 금융위원회가 경영개선권고, 경영개선요구

및 경영개선명령 등의 조치를 취할 수 있다.

경영평가지표

은행경영실태평가 시 이용하는 경영평가지표는 크게 계량지표와 비계량평가항목으로

경영평가지표 ∙

16

경제금융용어 700선

구분할 수 있다. 계량지표는 은행 본점(특수은행 포함) 및 금융기관 현지법인에 대하여

4개 부문(자본적정성, 자산건전성, 수익성, 유동성) 13개 지표를 이용하며, 외은지점 및

국내은행 국외지점에 대하여는 자산건전성부문 4개 지표를 이용하고 있다. 비계량평가항

목의 경우 일반은행 본점 및 금융기관 현지법인에 대하여 6개 부문(자본적정성, 자산건전

성, 경영관리의 적정성, 수익성, 유동성, 리스크 관리) 29개 항목을 이용하며, 외국은행

국내지점 및 금융기관 국외지점에 대하여는 4개 부문(리스크 관리, 경영관리 및 내부통제,

법규준수, 자산건전성) 18개 지표를 이용하고 있다. 특수은행의 경우 6개부문(자본적정성,

자산건전성, 법규준수, 위험관리, 수익성, 유동성) 25개 비계량 평가항목을 이용한다.

경제성장률

경제성장률이란 일정 기간(분기 또는 연간) 중 한 나라의 경제규모, 즉 국민소득

규모가 늘어난 정도를 백분율로 표시한 것이다. 국민소득은 생산활동의 범위나 생산물의

가치평가 방법 등에 따라 여러 가지 개념으로 나뉘지만, 경제성장률을 계산하는 데

가장 일반적으로 쓰이는 국민소득은 각 경제활동부문에서 창출해낸 실질 부가가치의

합계, 즉 실질국내총생산(실질GDP)이다. 따라서 경제성장률은 대부분의 경우 실질GDP

증가율을 의미한다.

경제성장률

전년 실질 G D P

금년 실질 G D P 전년 실질 G D P

×

한편 수 개년 동안의 연평균 경제성장률을 계산하고자 할 때에는 복리 연율의 산식을

이용하여 연평균 경제성장률을 산출한다.

연관검색어 : 잠재GDP성장률

경제심리지수

경제심리지수란 기업가 또는 소비자들의 경제에 대한 인식을 조사하여 작성한 지표이며,

대표적으로 조사대상을 기업가로 하는 기업경기실사지수(BSI; Business Survey Index)와

소비자로 하는 소비자동향지수(CSI; Consumer Survey Index)가 있다. 그런데 심리지표와

실물지표는 대체로 높은 상관관계를 보이지만 때로는 미래정보 및 기대수준의 반영 여부,

17

ㄱ

질적 통계와 양적 통계 간의 조사척도 차이 등에 따라 다소 괴리되는 움직임을 보이기도

한다. 이에 따라 한국은행은 BSI와 CSI를 합성하여 민간의 경제상황에 대한 인식을 종합적

으로 평가할 수 있는 경제심리지수(ESI; Economic Sentiment Index)를 작성・발표하고

있다. ESI는 BSI와 CSI 중 경기연관성이 높은 항목을 선정하여 이들의 표준화지수를 가중평

균하는 등의 과정을 거쳐 산출한다. ESI가 100을 넘으면 현재 민간의 경제심리가 과거

평균보다 낙관적임을, 100 미만이면 과거 평균보다 비관적임을 각각 나타낸다.

연관검색어 : 기업경기실사지수(BSI), 소비자동향지수(CSI)

경제협력개발기구(OECD)

제2차 세계대전 직후 유럽경제 부흥 지원을 위해 설립되었던 유럽경제협력기구

(OEEC)의 18개국과 미국, 캐나다 등 총 20개 선진국이 1960년 12월에 설립한 국제기구이

다. 설립목적은 상호 정책조정 및 협력을 통해 회원국의 경제성장과 금융안정을 도모함

으로써 세계경제 발전에 기여하고 각국의 건전한 경제성장을 촉진하며 다자주의와 비차

별 원칙에 입각하여 세계무역 확대에 기여하는 것이다. 회원 가입은 최고의사결정기구인

이사회의 초청에 의해 회원국의 만장일치로 이루어지는데 1990년대 들어 신흥시장국

및 체제전환국에 문호를 개방하면서 회원국 수가 크게 늘어나기 시작해 2017년 10월말

현재 총 35개국이 회원으로 가입해 있다. OECD(Organization for Economic Cooperation

and Development)는 이사회, 전문위원회, 사무국 외에도 각종 부속기구 및 특별기구로

구성되는데 이사회의 경우 회원국 각료가 참석하는 각료이사회, OECD 주재 회원국

대사가 참여하는 상주대표이사회로 나뉜다. OECD의 활동은 주로 위원회 및 산하 작업반

을 통해 이루어지는데 경제성장과 안정, 국제무역, 개발원조, 금융, 다국적기업, 투자,

통계 등 다양한 분야에서 회원국 간 정책경험을 공유하고 글로벌 현안에 대한 정책방안을

연구하는 한편 주요 사안에 대한 규범 제정에도 큰 역할을 하고 있다. 우리나라는 1995년

가입신청서 제출 이후 가입조건에 대한 협의를 거쳐 1996년 12월에 가입하였다.

경제활동인구/비경제활동인구/경제활동참가율

군인과 재소자 등을 제외한 만15세 이상 인구를 노동가능인구라하며, 이중 일할 수

있는 능력과 취업의사를 동시에 갖춘 사람을 경제활동인구라 한다. 경제활동인구는

경제활동인구/비경제활동인구/경제활동참가율 ∙

18

경제금융용어 700선

현재 취업상태에 있는지에 따라 취업자와 실업자로 구분된다. 취업자란 매월 15일이

포함된 1주일 동안에 수입을 목적으로 1시간 이상 일한 사람과 본인 또는 가족이 소유,

경영하는 농장이나 사업체에서 주당 18시간 이상 일한 무급가족종사자를 가리킨다.

그밖에 일정한 직장이나 사업장은 가지고 있으나 일시적인 질병, 일기불순, 휴가, 노동쟁

의 등의 사유로 조사기간에 일을 하지 않은 사람도 취업자로 분류된다. 실업자란 매월

15일이 포함된 1주일 동안에 적극적으로 일자리를 구해보았으나 1시간 이상 일을 하지

못한 사람으로서 즉시 취업이 가능한 사람을 말한다. 노동가능인구 중 경제활동인구에

포함되지 않은 사람, 즉 일할 능력이 없거나 일하고자하는 의사가 없는 사람은 비경제활

동인구로 분류된다. 비경제활동인구에는 집안에서 가사와 육아를 도맡아 하는 가정주부,

학교에 다니는 학생, 일을 할 수 없는 연로자와 심신장애자, 구직단념자 등이 포함된다.

한편 노동가능인구에 대한 경제활동인구의 비율을 경제활동참가율이라 한다.

경제활동참가율 경제활동인구 취업자 실업자 생산가능인구 ×

연관검색어 : 고용보조지표, 잠재경제활동인구

경제후생지표

복지지표로서 한계성을 갖는 국민총소득(GNI)을 보완하기 위해 미국의 노드하우스

(W. Nordhaus)와 토빈(J. Tobin)이 제안한 새로운 지표를 말한다. 현재 주요 지표로

활용 중인 국민총소득은 국민 복지에 영향을 미치는 많은 요인(주부의 가사노동, 여가,

공해 등)을 포괄하지 못하고 있어 국민 생활의 질적 수준 또는 복지수준을 정확히 반영하

지 못하는 단점을 갖고 있다. 이를 감안하여 경제후생지표(measure of economic

welfare)는 국민총소득에 후생요소를 추가하면서 비후생요소를 제외함으로써 복지수준

을 정확히 반영하려는 취지로 제안되었지만, 통계작성에 있어 후생 및 비후생 요소의

수량화가 쉽지 않아 널리 사용되지는 못하고 있는 실정이다.

연관검색어 : 국민총소득(GNI)

19

ㄱ

경직적 물가지수

소비자물가지수를 구성하는 품목 중에 가격이 경직적으로 움직이는 품목과 신축적으

로 움직이는 품목으로 나누어 볼 수 있는데, 그중 경직적으로 움직이는 품목들을 대상으

로 만든 물가지수를 경직적 물가지수, 신축적으로 움직이는 품목을 대상으로 한 물가지수

를 신축적 물가지수라 한다. 예를 들어 정부의 직・간접적인 영향을 크게 받는 공공서비

스, 전기・수도, 담배, 보육・급식 가격이나 개인서비스 요금 등은 대체로 경직적 물가를

구성하는 주요 품목이다. 이러한 경직적 물가는 통화정책 관점에서 소비자물가 예측에

매우 유용한 물가지표이다. 특히 경직적 물가와 신축적 물가의 움직임에 내재된 정보가

서로 달라 향후 인플레이션 향방을 정도 있게 예측하기 위해서는 경직적 물가의 움직임을

분석하고 해석하는데 유의할 필요가 있다.

연관검색어 : 근원인플레이션율

계절변동조정시계열

경제의 움직임은 주로 일, 주, 월, 분기 또는 연간 등 일정기간을 기준으로 통계를

수집하여 파악하는데 이를 시계열이라 한다. 대부분의 경제분석은 시계열의 수준보다는

변동을 대상으로 한다. 시계열의 변동요인은 크게 추세, 순환, 계절 및 불규칙 요인의

네 가지로 구분할 수 있다. 특히 시계열에서 주기적으로 나타나는 기후나 명절 등과

같은 사회적 관습은 매년 반복되는 특성이 있는데 이를 계절변동요인이라 한다. 이러한

계절변동을 고려하지 않고 기간별로 시계열의 증감을 비교하면 올바른 인과관계를 파악

하는 데 오류가 있을 수 있다. 특히 전월 또는 전분기 대비 증감은 계절변동을 조정하지

않고 계산하면 많은 왜곡이 있게 된다. 계절변동조정시계열은 원래의 시계열에서 계절요

인을 여러 통계적 기법을 이용하여 제거한 것을 말한다. 이때 일반적으로 예측 가능한

불규칙요인도 함께 제거한다. 한편 계절변동요인은 연간단위로 나타나므로 연간시계열

에는 적용되지 않으며, 전년동기대비는 각 기간의 계절변동요인이 같다고 판단하여

원래의 시계열을 이용한다. 특히 우리나라는 설이나 추석 등은 음력을 사용함에 따라

양력을 기준으로 한 계절성이 특이하게 나타나는 측면도 있어 계절변동조정을 하는데

있어 고려할 사항이 더 많다.

연관검색어 : 경제성장률

계절변동조정시계열 ∙

20

경제금융용어 700선

계좌대체

중앙예탁기관에 계좌를 설정한 계좌 설정자간의 유가증권 수수를 실물증권의 인수도

대신 계좌간 대체하는 방식으로 장부상 처리하는 것을 말한다. 주식․채권 등 증권거래의

결과 매도자의 증권을 매수자에게 이전해야 한다. 그런데 증권의 이전을 위한 실물증권

의 인도 방식은 자본시장에서 이루어지는 증권의 대량거래와 잦은 소유자 변동 등을

감안하면 사실상 불가능하다. 따라서 대부분의 국가에서는 중앙예탁기관의 계좌대체

방식으로 증권의 소유권을 이전하고 있으며 우리나라도 한국예탁결제원이 계좌간 대체

방식으로 증권결제를 수행하고 있다. 계좌대체는 예탁자의 개별적 청구 또는 시장 참가

자간의 사전 약정에 따른 결제기관의 청구에 의해 이루어질 수 있다. 우리나라 「상법」에

서는 증권거래에 따른 증권의 소유권 이전을 위해 해당증권을 교부하도록 하고 있고,

「자본시장법」에서 예탁자계좌부에 증권의 양도를 목적으로 계좌간 대체의 기재를 한

경우 증권의 교부가 있었던 것으로 본다는 교부의제 규정을 두고 있다.

연관검색어 : 중앙예탁기관

고객확인절차(KYC)

고객확인절차(KYC; Know Your Customer)는 고객의 신원을 식별하고 확인하는

(verify) 업무절차를 뜻한다. 모든 회사는 대리인・컨설턴트 등과 업무를 시작할 때에도

이 절차를 거쳐야한다. 이는 특히 은행・보험・수출금융 등 금융업무절차나 자금세탁방지

(AML; Anti-Money Laundering) 규제에서 자주 거론된다. 이 절차의 목적은 주로 은행이

자금세탁행위 등의 범죄 요소로 악용되는 것을 예방하는 것이다. 은행은 고객과의 금융

거래를 더 잘 이해함으로써 고객의 리스크를 더 건전하게 관리할 수 있다.

연관검색어 : 가상통화, 비트코인

고용률

고용률은 통계청에서 매월 작성하고 있는 경제활동인구조사에서 집계된 15세 이상

인구(노동가능인구)에 대해 취업자가 차지하는 비율을 말한다. 한편 실업률은 경제활동

인구 중에서 실업자가 차지하는 비율을 말한다. 고용률은 실업률의 문제점을 해소할

21

ㄱ

수 있기 때문에 고용통계에서 중요한 개념이다. 즉, 고용통계에서 취업준비자와 구직단

념자는 실질적인 의미에서 실업자이나 비경제활동인구로 분류되고 있음에 따라 이들이

늘어나면 실업률이 낮아질 수 있어 체감하는 실업률과 차이를 느끼게 한다. 그러나

고용률은 15세 이상 인구를 기준으로 계산되기 때문에 실업자와 비경제활동인구간의

이동 등에 따른 경제활동인구수 변동의 영향을 받지 않는다는 장점이 있다. 다만 고용률

도 근로시간이 18시간 미만인 단시간근로자 및 일시휴직자 등 불완전취업자가 증가하는

경우에는 국민들이 체감하는 고용상황과 차이를 보일 수 있다.

고용률 취업자세이상인구 ×

실업률 실업자경제활동인구 ×

연관검색어 : 고용보조지표, 실업률

고용보조지표

국제노동기구(ILO)에서는 노동공급과 노동수요가 일치하지 않아서 일하고 싶은 욕구

가 있음에도 불구하고 일을 하고 있지 못하는 노동력의 크기를 나타내는 고용보조지표를

새로이 확정(2013월 10월)한 바 있다. 우리나라 통계청에서도 기존의 공식 실업률만으로

는 노동시장을 제대로 반영하는데 한계가 있다고 판단하여 2014년 11월부터 새로운

고용보조지표를 발표하고 있다. 고용보조지표는 실업률을 추계하기 위한 공식적인 실업

자 이외에 아르바이트 등 단기근로를 하지만 재취업을 원하는 사람(시간관련 추가취업

가능자), 최근 구직활동을 안했을 뿐 취업의사가 있고 취업 가능성이 있는 사람(잠재구직

자), 그리고 구직노력을 했으나 육아 등으로 당장 일을 시작하지 못하는 사람(잠재취업가

능자) 등을 포함한다. 여기서 비경제활동인구에 포함된 잠재 취업가능자와 잠재 구직자

를 합하여 잠재경제활동인구라고 하고, 이를 기존의 경제활동인구와 합산하여 확장

경제활동인구라 한다. 현재 고용보조지표는 그 포괄범위에 따라 세 가지 형태로 작성하

여 공표되고 있다. 고용보조지표1은 경제활동인구 대비 기존의 취업자 중 시간관련

추가 취업가능자와 실업자의 비율이며, 고용보조지표2는 실업자와 잠재 경재활동인구의

합을 확장경제활동인구로 나누어 구한다. 한편 고용보조지표3은 확장경제활동인구 대비

시간관련 추가취업 가능자, 실업자 및 잠재경제활동인구를 더한 수치의 비율이다. 최근

고용보조지표 ∙

22

경제금융용어 700선

발표되고 있는 고용보조지표를 보면 기존의 공식 실업률과 상당한 차이를 보이고 있는데,

이는 단시간 근로자가 많거나 ‘취업을 희망하고 있지만 구직활동을 하지 않는 사람’

등이 그 만큼 많다는 것을 의미한다. 즉 현재 구직활동을 하지 않아 실업자로 분류되지

않는 사람이 많다는 것이다.

연관검색어 : 실업률, 잠재경제활동인구

고용유발효과/취업유발효과

노동유발효과는 소비, 투자, 수출 등 최종수요의 발생이 생산을 유발하고 생산이

다시 노동수요를 유발하는 파급 메커니즘에 기초하여 최종수요와 노동유발을 연결시킴

으로써 분석한다. 이에 따라 노동유발효과는 노동계수와 산업연관표의 생산유발계수를

곱하여 산출한 노동유발계수를 이용한다. 노동계수란 일정기간 동안 생산활동에 투입된

노동량을 총산출액으로 나눈 계수로서 한단위(산출액 10억원)의 생산에 직접 필요한

노동량을 의미하며, 노동량의 포괄범위에 따라 피용자(임금근로자)만 포함한 고용계수

와 노동량에 피용자(임금근로자)와 자영업자 및 무급가족종사자를 모두 포함한 취업계

수가 있다. 한편 노동유발계수는 노동계수와 생산유발계수를 기초로 산출됨에 따라

어느 품목부문의 생산물 한 단위(산출액 10억원) 생산에 직접 필요한 노동량뿐만 아니라

생산파급과정에서 간접적으로 필요한 노동량까지 포함하는 개념인 바, 노동계수에 고용

계수를 이용하면 고용유발계수, 취업계수를 이용하면 취업유발계수라 한다.

연관검색어 : 생산유발효과

고정금리

고정금리란 최초 약정한 금리가 만기때까지 그대로 유지되는 금리를 의미하며 변동금

리란 일정 주기별로 시장 금리를 반영하여 약정금리가 변동하는 금리를 의미한다. 예를

들어 만기 1년, 약정금리는 4%의 고정금리라면 약정기간 1년 동안 시장금리가 어떻게

변하더라도 해당 약정금리는 4%이다. 반면 만기 1년, 변동주기 3개월, 약정금리는 CD금

리+0.5%(또는 50bp)의 변동금리라면 3개월에 한번씩 변동된 CD금리에 연동하여 약정

금리가 변하게 된다. 예를 들어 CD금리가 최초 약정시 3.0%, 약정 3개월후 3.2%, 6개월후

3.5%, 9개월후 4.0%라면 약정금리는 최초 약정시 3.5%, 약정 3개월후 3.7%, 6개월후

23

ㄱ

4.0%, 9개월후 4.5%가 된다. 자금 차입자 입장에서는 앞으로 시장금리가 상승할 것으로

예상하는 경우에는 고정금리를 이용하는 것이 유리하고 시장금리가 하락할 것으로 예상

하는 경우에는 변동금리를 이용하는 것이 유리하다. 주요 선진국 중앙은행의 정책금리

인상, 양적완화 축소 등 글로벌 금융긴축으로의 전환이 우리나라에도 시장금리 상승을

야기하고 있는 상황에서 주택담보대출 차입자의 재무건전성을 유지하기 위해 정부가

고정금리대출을 장려하는 것도 이런 이유 때문이다. 일반적으로 동일 만기에서는 고정금

리가 변동금리 보다 높은데 이는 자금 대여자(은행)에게 약정 기간중 금리 변동에 따른

위험 프리미엄이 존재하기 때문이다.

연관검색어 : 변동금리, 양도성예금증서(CD)

고정금리부채권(SB)

고정금리부채권(Straight Bond)이란 정해진 기일에 고정된 이자를 지급하고 정해진

만기에 원금을 지급하는 가장 일반적인 형태의 채권으로 전환사채(CB; Convertible

Bond)의 주식전환권과 같이 특별한 조건이 없는 채권을 말한다. 회사채, 국채 등 대부분

의 채권이 고정금리부로 발행된다. 이에 대비되는 채권으로 변동금리부채권(FRN;

Floating Rate Note)이 있다. 이는 정해진 기일에 특정 금리(예: 국내에서는 3개월 CD금

리, 해외에서는 LIBOR금리)에 연동된 금리를 지급하고 정해진 만기에 원금을 지급하는

채권이다. 고정금리부채권에 대한 투자는 향후 금리 하락이 예상될 때 유리하며 금리

상승이 예상될 때에는 변동금리부채권에 투자하는 것이 유리하다. 한편 인플레이션이

심할 때 인플레이션을 헤지하기 위한 목적으로 발행되는 채권이 물가연동채권인데 이는

원금이 물가상승률(주로 CPI 사용)에 연동하여 증가한다는 면에서 변동금리부채권과

구별된다.

연관검색어 : 변동금리부채권(FRN)

고정분류여신

금융기관은 정기적으로 차주의 채무상환능력과 금융거래 내용 등을 감안하여 보유자

산 의 건전성을 5단계(정상, 요주의, 고정, 회수의문, 추정손실)로 분류하여 각각 그에

상응하는 적정 수준의 대손충당금을 적립하여야 한다. 고정분류여신은 차주 채무상환능

고정분류여신 ∙

24

경제금융용어 700선

력의 저하를 초래할 수 있는 요인이 현재화되어 채권회수에 상당한 위험이 발생한

여신 또는 3개월 이상 연체하거나 부도가 발생한 차주의 여신 중 담보처분에 의한

회수예상가액 해당 여신을 말한다. 현행 「은행업 감독규정」에서는 고정분류여신에 대한

대손충당금은 기업 및 가계 모두 20% 이상 적용하여 적립하도록 규정하고 있다. 예를

들어, 기업 여신액 100억원 중 회수가능금액이 80억원일 경우 최소 16억원 이상 대손충당

금으로 적립하여야 한다.

연관검색어 : 자산건전성 분류

고정이하여신비율

은행은 보유하고 있는 여신을 자산건전성에 따라 5단계로 분류하여 관리하고 있다.

즉 자산건전성이 가장 양호한 상태인 정상에서부터 회수가 어려운 정도에 따라 단계적으

로 요주의, 고정, 회수의문, 추정손실 등으로 분류한다. 이중 고정, 회수의문, 및 추정손실

로 분류된 여신의 합계액을 총여신으로 나눈 비율을 고정이하여신비율이라고 한다.

연관검색어 : 고정분류여신, 회수의문, 추정손실

고정자본소모

생산활동에는 공장, 기계설비 등 고정자본(시설)이 필요한데 이들은 생산활동 과정에

서 마모되기 마련이다. 이처럼 생산에 이용된 기계 등 자산의 가치 감소분을 고정자본소

모(consumption of fixed capital)라고 한다. 따라서 일정 기간 중에 생산된 생산물의

순수한 가치를 평가하기 위해서는 현재의 생산능력이 저하되지 않고 그대로 유지된

상태에서 생산이 이루어지는 것으로 하여야 한다. 즉 고정자본소모만큼 조정하여야 한다.

순생산액 총생산액 산출액 중간투입액 고정자본소모

순소득 총소득

자동차공장을 예를 들어보면 먼저 자동차를 만들기 위해서는 차체 등 각종 부품이

있어야 하며 또 각종 부품을 조립하는 기계가 있어야 한다. 자동차를 만들게 되면 부품도

소모되지만, 조립기계도 닳게 된다. 여기에서 총생산액은 산출액에서 부품구입액 등

중간투입액을 차감한 총부가가치를 말하고 순생산액은 총부가가치에서 고정자본소모를

25

ㄱ

뺀 순부가가치이다. 그런데 고정자본소모는 현 수준의 생산활동을 지속하기 위하여

언젠가는 지출될 부분이므로 이 공장의 측면에서 보면 총생산보다는 본래의 기계 가치를

그대로 유지하면서 새로이 생산해 낸 부가가치 즉 순생산이 더욱 의미가 있을 것이다.

연관검색어 : 총고정자본형성

고정환율제도/자유변동환율제도

환율제도는 고정환율제도(fixed exchange rate system)와 자유변동환율제도(free

floating exchange rate system)를 양 극단으로 하여 이를 절충하는 다양한 형태로 분류될

수 있다. 고정환율제도는 외환의 시세 변동을 반영하지 않고 환율을 일정 수준으로

유지하는 환율제도이다. 반면 자유변동환율제도는 환율이 외환시장에서 외환의 수요와

공급에 의해 자율적으로 결정되도록 하는 환율제도를 말한다. 고정환율제도를 시행하게

되면 환율 변동에 따른 충격을 완화하고 거시경제정책의 자율성을 어느 정도 확보할

수 있다는 장점이 있다. 하지만 특정 수준의 환율을 지속적으로 유지하기 위해서는

정부나 중앙은행이 재정정책과 통화정책을 실시하는 데 있어 국제수지 균형을 먼저

고려해야하는 제약이 따르고 불가피하게 자본이동을 제한해야 한다. 또한, 경제의 기초

여건(fundamentals)이 악화되거나 대외 불균형이 지속되면 환투기공격에 쉽게 노출되는

단점이 있다. 반면 자유변동환율제도하에서는 자본이동이 자유롭게 이루어지므로 국제

유동성 확보가 용이하고 외부충격이 환율변동에 의해 흡수됨으로써 거시경제정책의

자율적 수행이 용이한 장점이 있다. 다만 외환시장 규모가 작고 외부충격의 흡수 능력이

미약한 개발도상국은 환율변동성이 높아짐으로써 경제의 교란요인으로 작용할 가능성

이 크다. 한편 어떤 환율제도라도 ① 통화정책의 자율성 ② 자유로운 자본이동 ③ 환율

안정 등 세 가지 정책목표를 동시에 만족시키기는 현실적으로 어려우며 이를 삼불원칙

(impossible trinity, trilemma)이라고 한다.

연관검색어 : 삼불원칙, 외환시장

고통지수

소비자물가상승률과 실업률을 더한 값으로 1975년 미국의 경제학자 오쿤(A. Okun)이

국민의 삶에 실업률과 물가상승률이 큰 영향을 준다는 점에 착안하여 만든 국민의

고통지수 ∙

26

경제금융용어 700선

삶의 질을 측정하기 위한 지표이다. 이 수치가 높을수록 실업자는 늘고 물가는 높아져

한 나라의 국민이 느끼는 삶의 고통이 늘어남을 의미한다. 그러나 고통지수(misery

index)를 절대적인 것으로 생각해 나라 간에 단순 비교하기는 어려운 측면이 있는데

이는 나라별로 소비자물가상승률과 실업률을 계산하는 기준이 다르고 빈부격차나 조사

대상에 따라서도 느끼는 고통의 정도가 상이할 수 있기 때문이다. 한편 고통지수가

발표된 이후 이를 보완한 다양한 지표들이 개발되고 있는데, 1999년 미국 하버드대

배로(R. Barrow)교수는 오쿤의 고통지수에 국민소득증가율과 이자율을 감안한 ‘배로고

통지수’(BMI; Barrow Misery Index)를 발표한 바 있다.

연관검색어 : 소비자물가지수(CPI), 실업률

골디락스경제

골디락스경제(Goldilocks economy)는 경기과열에 따른 인플레이션과 경기침체에

따른 실업을 염려할 필요가 없는 최적 상태에 있는 건실한 경제를 가리킨다. 이는 영국의

전래동화인 골디락스와 곰 세 마리(Goldilocks and the three bears)에 등장하는 금발머

리 소녀의 이름에서 유래하였다. 동화에 따르면 엄마 곰이 끓인 뜨거운 수프를 큰 접시와

중간 접시 그리고 작은 접시에 담은 후 가족이 이를 식히기 위해 산책을 나갔는데,

이 때 집에 들어온 골디락스가 아기 곰 접시에 담긴 너무 뜨겁지도 않고 너무 차지도

않은 적당한 온도의 수프를 먹고 기뻐하는 상태를 경제에 비유한 것이라 한다. 즉 경기과

열이나 불황으로 인한 높은 수준의 인플레이션이나 실업률을 경험하지 않는 양호한

상태가 지속되는 경제를 지칭한다.

연관검색어 : 대안정기, 장기침체

공개시장운영

공개시장운영(open market operation)은 중앙은행이 금융시장에서 금융기관을 상대

로 국공채 등 증권을 매매하여 시중유동성이나 시장금리 수준에 영향을 미치는 통화정책

수단이다. 공개시장운영은 다른 통화정책수단(지급준비제도, 여수신제도 등)에 비해

시기와 규모를 신축적으로 정할 수 있고 금융시장의 가격메커니즘에 따라 이루어지므로

시장친화적인 데다 즉각적인 매매거래만으로 신속하게 정책을 시행할 수 있다는 장점이

27

ㄱ

있어 대부분의 선진국 중앙은행들은 공개시장운영을 주된 통화정책수단으로 사용하고

있다. 우리나라의 경우 한국은행은 공개시장운영을 통해 금융기관의 지급준비금(지준)

보유 규모를 변동시킴으로써 콜금리가 기준금리에서 크게 벗어나지 않도록 조정한다.

즉 금융기관의 지준 부족(보유지준〈 필요지준)으로 콜머니가 증가하고 콜금리 상승압

력이 증대될 경우 한국은행은 RP매입 등을 통해 지준을 공급하여 콜금리의 상승을

제한하며, 반대로 지준 잉여(보유지준 〉필요지준)로 콜론이 증가하고 콜금리 하락압력

이 증대될 경우에는 RP매각, 통화안정증권 발행, 통화안정계정 예치 등을 통해 잉여

지준을 흡수하여 콜금리의 하락을 제한한다.

연관검색어 : 통화정책수단

공공재

공공재는 모든 개인이 공동으로 이용할 수 있는 재화 또는 서비스를 의미한다. 국방・경

찰・소방・공원・도로 등과 같이 정부에 의해서만 공급할 수 있는 것이라든가 또는 정부에

의해서 공급되는 것이 바람직하다고 사회적으로 판단되는 재화 또는 서비스가 이에

해당한다. 공공재에는 보통 시장가격은 존재하지 않으며 수익자부담 원칙도 적용되지

않는다. 따라서 공공재 규모의 결정은 정치기구에 맡길 수밖에 없다. 공공재의 성질로는

어떤 사람의 소비가 다른 사람의 소비를 방해하지 않고 여러 사람이 동시에 편익을

받을 수 있는 비경쟁성・비선택성, 대가를 지급하지 않은 특정 개인을 소비에서 제외하지

않는 비배제성 등을 들 수 있다.

연관검색어 : 자유재

공급사용표(SUT)

산업연관표는 투입산출표(Input-Output Tables)와 공급사용표(Supply and Use

Tables)로 구성되는데, 투입산출표는 상품을 기준으로, 공급사용표는 산업을 기준으로

생산내역을 나타낸 표이다. 투입산출표는 상품을 기준으로 하기 때문에 하나의 산업에서

한 상품만을 생산한다고 가정하고 있어 경제 현실이 제대로 반영되지 못하는 문제점을

갖고 있는 반면, 공급사용표는 경제 현실이 잘 반영될 뿐만 아니라 국민소득통계, 국민대

차대조표 등 국민경제 통계들 간의 정합성 유지에도 중요한 역할을 한다. 공급사용표는

공급사용표(SUT) ∙

28

경제금융용어 700선

공급표(Supply Table)와 사용표(Use Table)로 구성된다. 공급표의 세로 방향은 각 산업

에서 어떤 상품이 얼마만큼 생산(또는 공급)되는가를 기록하여 산업별 상품의 생산구조

를 알려준다. 가로 방향은 각 상품이 어느 산업에서 얼마만큼 생산되어 공급되는가를

표시하여 상품의 산업별 공급구조를 나타내고 있다. 한편 사용표의 세로방향은 각 산업

의 생산활동에 투입되는 중간재와 부가가치를 기록하고 있으며, 가로 방향은 공급된

상품이 중간수요 또는 최종수요로 사용된 내역을 나타낸다.

연관검색어 : 국민계정체계(SNA), 국민대차대조표

공급탄력성

공급탄력성은 가격변화에 대한 공급의 민감도를 측정하는 척도이다. 공급탄력성은

공급량의 변화율을 가격의 변화율로 나누어 측정한다(공급량의 변화율÷가격의 변화율).

만일 1%의 가격 상승이 1%보다 더 큰 공급량 증가를 가져오면 공급은 탄력적이라

하며, 1%의 가격 상승이 1%보다 더 적은 공급량 증가를 가져오면 공급은 비탄력적이라

한다. 공급량 변화율과 가격변화율이 같다면 공급탄력성은 1이고, 공급은 단위 탄력적이

라 한다. 또한, 어떤 재화의 공급량이 가격변동에 전혀 영향을 받지 않는다면 공급의

가격탄력성은 영(0)이고, 이 재화의 공급은 완전 비탄력적이라 하며 이 재화의 공급곡선

은 수직선의 형태를 보인다. 반대로 한 재화의 공급곡선이 수평선일 때 이 재화의 공급은

완전 탄력적이며 공급탄력성은 무한대(∞)가 된다. 공급탄력성은 가격의 상승과 하락에

따라 공급량을 조절하는 생산자의 능력에 따라 달라진다.

연관검색어 : 수요탄력성

공매도

공매도(short selling)란 없는 것을 판다는 의미로 쓰이는데 주식시장에서 공매도란

투자자가 주식을 보유하지 않은 상태에서 주가 하락을 예상하고 금융기관으로부터 주식

을 빌려 먼저 매도한 후, 주가가 하락하면 시장에서 주식을 매입하여 되갚은 후 차익을

얻는 투자를 말한다. 예를 들어 투자자가 A주식을 빌려 주당 15,000원에 팔고 며칠후

그 주식이 12,000원으로 하락하였다면 12,000원에 주식을 매입하여 빌린 A주식을 되갚으

면 주당 3,000원의 수익을 얻는다. 주가가 하락할 경우에는 수익을 얻지만, 예상과

29

ㄱ

달리 주가가 상승할 경우에는 큰 손실을 볼 수 있다는 점에서 공매도 투자는 매우

신중히 접근해야 한다. 특히 공매도는 주식시장이 약세장이 되었을 때 이득을 볼 수

있지만 전체 거래가 이런 분위기에 편승해 공매도에 쏠릴 경우 주식시장이 한 순간에

폭락하는 등 주식시장의 변동성을 확대시키는 측면이 있기 때문에 각국에서는 공매도에

대해 많은 규제를 하고 있다. 우리나라도 2008년 9월 금융위기 직후 주식시장 안정을

위해 모든 종류의 공매도를 금지시킨 바 있다.

관리변동환율제도

환율이 장기적으로 외환시장의 수급상황에 따라 결정되도록 하지만, 단기적으로 정부

와 중앙은행이 적정하다고 판단하는 수준에서 환율을 안정시키기 위해 수시로 외환시장

에 개입하여 환율수준을 관리하는 환율제도이다. 고정환율제도와 자유변동환율제도의

장점을 살린 중간 형태라 할 수 있다. 환율을 완전히 시장 자율에 맡기게 되면 환투기

차익 등을 노린 단기자본의 급격한 유출입으로 인해 환율과 외환시장이 불안정해질

수 있는바, 이러한 위험을 감소시키는데 그 목적이 있다. 1970년대 브레튼우즈체제가

무너진 이후의 국제통화제도는 환율변동 허용 정도에 따라 여러 가지가 혼재되어 있는데

대체로 주요 선진국들은 자유변동환율제도를 채택하고 개도국들은 관리변동환율제도

(managed floating exchange rate system)를 채택하는 경향이 있다.

연관검색어 : 고정환율제도/자유변동환율제도, 외환시장

관리통화제도

관리통화제도는 1930년대의 대공황을 계기로 많은 나라들이 금본위제도를 포기하면

서 도입된 통화제도로 일국의 통화량 증감을 중앙은행 등 정책당국이 재량으로 조절하는

제도를 말한다. 다시 말해 화폐발행량이 정책당국에 의해 관리된다는 의미이다. 금본위

제도는 금의 자유로운 국제이동을 통해 환율안정을 주목적으로 하고 있으나 경기변동의

국제적인 파급을 피하기 어렵고, 또한 대외균형을 위주로 하기 때문에 대내균형의 달성이

어려워지는 등의 취약점이 있었다. 이러한 이유로 제1차 세계대전 이후 1931년 영국의

금본위제가 붕괴되고 금의 편재로 국제무역의 원활한 결제가 어렵게 되자 세계 각국은

완전고용을 도모하는 통제경제체제로 이행하면서 이 제도를 채택하게 되었다. 금본위제

관리통화제도 ∙

30

경제금융용어 700선

도가 환율안정 및 국제수지 같은 국제균형을 우선시 하는 데 비해서 관리통화제도는

성장과 고용 등 국내균형 우선의 통화제도라고 할 수 있다. 하지만 관리통화제도 하에서

도 환율안정 등 대외균형을 전혀 무시할 수는 없으므로 양자를 어떻게 조화시킬 것인가가

이 제도의 과제가 되고 있다.

연관검색어 : 금본위제

교환사채(EB)

교환사채(EB; Exchangeable Bond)란 사채권자의 의사에 따라 사채를 교환사채 발행

기업이 보유하고 있는 타사 주식 등 여타의 유가증권과 교환할 수 있는 선택권이 부여된

사채를 말한다. 발행하는 채권에 주식이 연계되어 있다는 점에서 발행회사의 신주를

일정한 조건으로 매수할 수 있는 신주인수권부사채(BW; Bonds with Warrant)나, 발행회

사의 주식으로 전환할 수 있는 권리가 부여된 전환사채(CB; Convertible Bond) 등과

함께 주식연계증권으로 불린다. 발행회사가 보유하는 교환대상 유가증권은 상장유가증

권으로 제한되고 있으며 증권예탁원에 의무적으로 예탁되어야 한다. 투자자는 미래의

주식가격 상승에 따른 시세차익을 기대할 수 있고 발행회사는 낮은 이자율로 사채를

발행하여 금융비용 부담을 덜 수 있어 회사채 발행을 통한 기업자금조달을 촉진할

수 있는 장점이 있다. 반면에 투자자의 입장에서도 비교적 안정성과 이익 가능성이

겸비되어 있어 유리한 투자수단이 된다. 교환이 이루어질 때 발행기업의 자산과 부채가

동시에 감소한다. 신규자금 유입이 없다는 점에서 신주인수권부사채(BW)와는 다르고

신주발행에 따른 자본금의 증가가 없다는 점에서 전환사채(CB)와도 다르다.

연관검색어 : 신주인수권부사채(BW), 전환사채(CB)

교환성 통화

국제적인 통용력을 가진 특정국가의 통화를 말한다. 현재는 외환시장에서 미국의

달러화와 자유로이 교환 가능한 통화라는 의미로 사용되고 있다. 현재 국제통화기금

(IMF)에서는 IMF 협정에 따라 IMF 회원은 자국통화에 교환성을 부여할 의무를 부여받고

있다. 이 의무는 제8조에 규정되어 있기 때문에 이에 따라 자국통화의 교환성을 유지하는

국가를 ‘IMF 8조국’이라 하며 동 국가의 통화를 교환성 통화(convertible currency)로

31

ㄱ

볼 수 있다. 그러나 좁은 의미로는 SDR 가치 산정에 사용되는 바스켓 통화의 요건에

자유사용가능성(freely usable criterion)이 포함되어 있어서 2016년 10월에 바스켓 통화

로 결정된 미 달러화, 유로화, 파운드화, 엔화 및 위안화를 교환성 통화로 볼 수 있다.

연관검색어 : 특별인출권(SDR), 복수통화바스켓제도

구매력평가환율

구매력평가(PPP; Purchasing Power Parity) 환율은 해당 통화의 실질 구매력을 기준으

로 평가한 환율이라고 할 수 있는데, 이는 관련 당사국간 물가수준(또는 물가상승률)

차이 즉, 당사국 화폐간 실질구매력(가치)의 차이에 의해 균형 환율이 결정된다는 구매력

평가이론에 근거하고 있다. 예를 들어 맥도널드 빅맥 햄버거의 가격이 우리나라에서

5,000원이고 미국에서 5달러라면 원/달러환율은 1,000원이어야 한다는 것이다. 대표적

구매력평가환율로는 각국의 맥도날드 햄버거 가격을 비교해 환율을 결정하는 ‘빅맥지수’

를 들 수 있다. PPP 환율은 국가 간 화폐의 교환비율이라기보다는 자국화폐의 실질구매

력을 나타내게 되는데, 국가 간 물가수준 차이를 고려하여 GDP 등의 통계를 국가 간에

비교하는 데 흔히 사용된다. OECD에서는 3년마다 회원국을 대상으로 GDP와 그 구성요

소들의 가격과 생산물량을 기초로 국가별 구매력평가환율을 작성하고 있으며 UN과

세계은행에서도 별도로 작성하고 있다.

연관검색어 : 빅맥지수

구속성예금

금융기관이 차주에 대한 여신과 연계하여 대출금액의 일부를 차주의 의사에 반하여

예・적금 등으로 수취하거나 정당한 사유 없이 차주의 예・적금 인출 및 해약을 제한하는

행위를 말한다. 구속성예금의 종류로는 ① 여신실행일 전후 10영업일 이내에 입금된

예・적금 및 금전신탁・차주에게 매출된 유가증권(양건예금) ② 예금증서 미교부 등의

방법에 의해 사실상 해약 또는 인출이 제한된 예・적금 및 금전신탁・유가증권(견질담보형

태의 예금) 등이 있다. 금융감독원은 금융기관의 구속성예금 수취행위를 대표적인 불공

정 금융 관행으로 간주하여 이의 수취를 엄격히 규제하고 있다.

구속성예금 ∙

32

경제금융용어 700선

구인배율

노동의 수요와 공급을 나타내는 지표로 일자리수를 취업 희망자수로 나누어 구하는데

인력수급동향을 파악하는데 주로 이용된다. 예를 들어 구인배율 0.7은 취업 희망자

열 명당 일곱 개의 일자리가 있다는 의미로 수치가 높을수록 고용사정이 좋다는 것을

의미 한다. 또한 기업활동의 확대와 축소를 반영해주는 지표이기 때문에 경기상황에

따라 경제성장률이나 실업률 등에 비해 더 큰 폭으로 변동하는 것이 일반적이다. 우리나

라의 경우 1986년부터 작성하여 왔다. 외환위기 이전에는 구인배율이 1을 웃돌아 일자리

가 남는 경우도 있었지만, 그 이후에는 대개의 경우 구인배율이 1에 못 미치는 것이

일반적이어서 최근의 고용사정이 과거에 비해 좋지 않다는 것으로 해석된다. 구인배율은

한국고용정보원 워크넷 상의 해당 월 신규 구직자수를 해당 월 신규 구인건수로 나누어

구한다.

연관검색어 : 고용률, 실업률갭

구제금융